作者:TaxDAO

阿根廷共和国(西班牙语:República Argentina),通称阿根廷(西班牙语:Argentina),地处南美洲南部,依靠丰富的自然资源,阿根廷长期实行着出口初级产品、进口工业品替代的经济模式。近年来,阿根廷国内经济形势不佳,长期面临恶性通货膨胀问题,2023年底,其通货膨胀率高达211.4%,超过委内瑞拉的193%,成为拉丁美洲货币贬值最快的国家。在此背景下,投资加密货币成为了大多数阿根廷人对抗通货膨胀的方式,但是阿根廷政府总体上对加密货币持观望态度,其加密税制改革还需要一个漫长的过程。

1 阿根廷基本税收制度

1.1 阿根廷一般税制概述

阿根廷属联邦制国家,由中央、省和市三级政府组成,实行三权分立的政治体制。在税收上,阿根廷经济部下设统管国内税收和进口税收的联邦公共收入管理局(AFIP),实行联邦和地方两套税制,联邦和省各有相对独立的税收立法权,在省级税收立法不违背联邦税收立法原则的前提下,省级和市级政府均有权依据客观形势的需要制定自己的税收法律。阿根廷税收以流转税为主,增值税、消费税和关税等收入占阿根廷税收总收入70%以上,所得税和财产税仅占税收总收入的20%左右。

1.2个人所得税

阿根廷个人所得税采取国籍标准与住所或永久居住地标准,具有阿根廷国籍的个人,以及已获得阿根廷永久居民身份或已在阿根廷合法居住12个月或以上的外籍个人均为居民个人,其余为非居民个人。居民个人根据其在全球范围的所得纳税,税率为9%-35%;非居民个人只对其在阿根廷境内的所得纳税。根据所得性质不同,分别适用不同税率。确定纳税收入时,已缴纳的个人社会保障金、医疗保险、养老金及慈善性捐款等均属于从收入中扣除的款项。个人所得税为累进制税率,最高33%。

1.3 企业所得税

阿根廷企业所得税采取登记注册地标准,在阿根廷境内有注册住所的企业为居民企业,以其在全球范围内的收入纳税,而在阿根廷境内无注册住所的外国非居民企业,只就来源于阿根廷的所得课税。根据阿根廷法律成立的法人、合伙企业和其他类型的实体(包括个人独资企业、非盈利民间组织、基金会、信托、共同投资基金等),都视为阿根廷税收居民实体。阿根廷企业所得税每年交一次。红利分配不再征税。所得税为联邦税,地方政府不能在所得税,在阿根廷的外国公司分公司及永久性代表机构的税率为33%。有限责任合伙公司需申报收入,并说明每个合伙人的收入,以此作为纳税的基础。

1.4 增值税

阿根廷的增值税与中国类同,同样是一种价外税。根据规定,在阿根廷销售货物或提供服务,以及进口货物或服务到阿根廷国内,均属于增值税的课税范围,基本税率为21%。也有一些行业适用特别税率。

货物和劳务的对外出口实行零税率;部分商品的销售(如肉类、新鲜水果和蔬菜等)、经济活动(如阿根廷银行提供贷款而取得的利息)、运输(国际运输除外)、出版业务(报纸、杂志、宣传册和期刊的销售)、健康保险实行减半征收增值税;如牛奶、面包和药品的常用消费品则免税;公共事业服务,特别是天然气、电力、供水和通讯服务,按照 27%的税率征收增值税。

1.5 其它税种

阿根廷资产税为按年缴纳资产值的0.5%。个人净资产超过10万美元的,10万美元以上部分,需在每年的12月31日缴纳1%资产税。股票、债券、在国内银行帐户上的定期存款免缴此税。

阿根廷商品税为联邦税;对阿根廷本国生产及进口的一系列特殊消费品(烟、酒、轮胎、燃料、首饰、皮毛、软饮料、电视机、录音机、汽车、磁带、胶卷等)确定不等的税率。原油开采权费:按每平方公里缴纳一定金额的开采权费及12%省级开采权费(以油价比例征收)。

2 阿根廷加密资产税收制度

2.1 阿根廷加密货币的使用现状

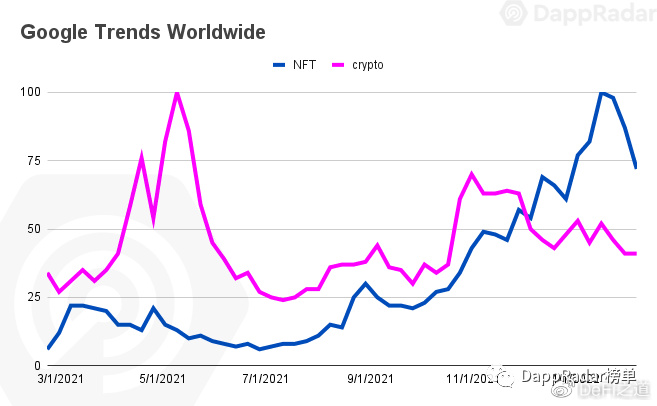

阿根廷在加密货币使用方面自 2020 年左右开始呈增长趋势,许多人开始购买比特币和稳定币,对于许多阿根廷人来说,加密货币是一种保护价值的方式。据统计,2021年底,只有12%的阿根廷智能手机用户购买加密货币,而到2022 年4月,该数字已经增长到51%,此外更有高达27%的阿根廷消费者声称正在定期购买加密货币。据AMI统计,有71%的阿根廷人持有加密货币是为了投资,67%是为了抗通胀,46%是为了获得财务自由。

阿根廷政府对加密货币一直持有观望态度,虽不禁止使用加密货币,但也会通过实施有关税收,防止洗钱和资助恐怖主义的法规进行行业规范。阿根廷金融信息部(UIF)虽否定了加密货币的法币地位,但并不禁止民众使用加密货币,这也反映出阿根廷对于加密货币秉持着比较中立的观望态度。

2.2 阿根廷加密税制

2.2.1 阿根廷现行的全国加密税

在加密货币进入阿根廷初期,阿根廷将加密货币交易等同于现金交易,公民进行这些交易不承担任何纳税义务。但是阿根廷在2017年修订了《所得税法》,加密资产收益被归入资本利得,仍应缴纳所得税。

2022年4月,阿根廷参议院批准了一项新法案,该法案将允许政府向公民此前未申报的海外资产征税,这些资产包括货币、股票和加密货币等。如果纳税人在法律批准后6个月内自愿申报这些资产,那么可以适用20%的税率,此后,该适用的税率将提高到35%至50%。此后,阿根廷经济部于2023年1月11日起草了一项鼓励阿根廷人以优惠税率申报其加密货币的法案。具体而言,在法律生效后90天内自愿申报其持有的加密货币公民,只需缴纳加密货币资本利得2.5%的税。该国的标准资本利得税率将每90天递增一次,直至达到15%的标准资本利得税率。不同于前一法案,这一法案专门为加密货币制定了相关的税收激励政策,并且将范围扩大到了阿根廷公民海内外的全部加密货币。可以说,这一法案表现出阿根廷政府对加密货币有了更多重视,并且希望更全面地掌握本国公民持有加密货币的情况,而这可能正是在为后续的加密货币监管与税收制度改革做准备。

2.2.2 阿根廷现行的地方加密税

2021年阿根廷中部省份Córdoba省立法机构投票通过了一项新法案,将对涉及加密经纪人和交易所平台的加密相关交易的总收入征收4%至6.5%的税,个人交易员也有义务支付相同的金额。在该省接收加密资产以换取商品或服务的个人或公司,将需要向该省税务部门缴纳0.25%的税款。这一法案使得Córdoba成为阿根廷第一个征收加密税的省份。根据这份税收规则的细节,它将受到该国的支票税规则的约束,这意味着所有与加密货币有关的交易,无论是通过该国的加密货币交易所进行的购买或出售,都将支付0.6%的税。

阿根廷首都布宜诺斯艾利斯则于2023年1月开始对加密货币挖矿征税,并且实务中可能还会对质押征税。该省通过的一项新提案修改了地方税法,将加密货币挖矿作为一项应税活动,并对基于这些业务计算出的收入征收4%的税。

3 阿根廷加密资产税收制度前瞻

整体上看,严重的通货膨胀在客观上促进了加密货币在阿根廷的推广,阿根廷政府希望发挥好加密货币的积极作用,在改革现有的加密税法和监管制度的基础上,确保加密货币相关行业全链条的合法合规。同时,尽管对加密货币征收地方税并未成为阿根廷各省份的主流做法,但是在布宜诺斯艾利斯的示范作用之下,考虑到加密货币能够为地方税收提供的丰富税金,未来阿根廷各省普遍建立地方加密税制并非不可能发生的情况。

但是,正如阿根廷非政府组织“阿根廷比特币”的联合创始人兼总裁鲁道夫·安德拉涅斯所言,更多的税收和执法措施可能“不是一个可行的解决方案”,因为“加密货币可能是未来的一部分,这是值得拥抱而不是疏远的东西”,在加密货币发展早期便进行过多监管和课税并无宜于加密货币的本土化进程。

随着阿根廷新总统Javier Milei的当选,阿根廷的加密税制有望进一步细化与完善,并且可能变得更为友好和宽松。Javier Milei被一些政治评论家称为阿根廷的“政治狂人”,他极力推行自由主义经济政策,主张充分信任市场的力量而避免政府的行政干预。在加密货币方面,他将比特币视为对抗中心化金融系统的低效和腐败的关键工具”以及“传统经济结构的可行替代品”。因此,Javier Milei的执政将对比特币价格以及相关税制产生积极影响,并可能大大推动相关监管与税收制度改革。当然,阿根廷的经济政治格局多年来持续不稳定,加密税制的具体改革情况有待进一步观察。

参考文献

[1] Adebayo, O. (2021, November 18). Crypto transactions: Argentina releases decree to tax crypto. Cryptopolitan. https://www.cryptopolitan.com/crypto-transactions-argentina-decree-to-tax/

[2] Attlee D. (2023, December 28). 阿根廷人将有机会 "合法化 "未申报的加密货币. Cointelegraph. https://cn.cointelegraph.com/news/argentines-chance-regularise-undeclared-crypto

[3] 阿根廷拟议法案,以优惠税率鼓励公民披露加密资产_腾讯新闻. https://new.qq.com/rain/a/20230111A03U5L00

[4] 跨税宝.【解读】阿根廷税务.Weixin Official Accounts Platform. https://mp.weixin.qq.com/s/FDKgrmVBrAjxEpswJOInXw

[5] 盘点全球哪些国家的加密征税已落地?_货币. 互盟数据中心. https://www.sohu.com/a/502846927_589332