Mable Jiang:读懂 Uniswap 与 SushiSwap 背后文化差异及发展潜力

本文发布于区块律动,原文标题:《为什么 SushiSwap 会像 Uniswap 一样成功》,作者:Mable Jiang,Multicoin Capital 合伙人,编译:QLY

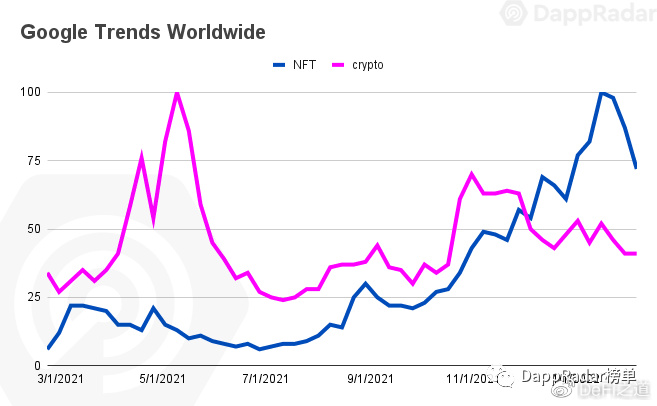

去年 DeFi 大火的时候,分叉项目蔚然成风,最终能成功的项目并不多,SushiSwap 是其中的佼佼者。直至今日,SushiSwap 仍保持着强劲的发展后劲,原因何在?在 Multicoin Capital 合伙人 Mable Jiang 看来,虽然 SushiSwap 和 Uniswap 看起来非常相似,但其实,两者在满足加密投资者需求时采取了完全不同的方式,而这背后,其实是中西文化差异在起作用。

以下为 Mable Jiang 在 Coindesk 发表的原文,律动 BlockBeats 进行了翻译:

2020 年底,我写了一篇关于东西方加密社区中文化差异的文章,在 2021 年到来之际,我想从文化差异的角度来解释 SushiSwap 和 Uniswap 这两个几乎完全相同的产品,为什么最终都能走向成功。

2020 年 8 月底,SushiSwap 首次推出的时候,引发了许多人对这个分叉项目意图的猜测。一些人认为,这是对流动性池没有护城河(moat)的一拳重击,但另一些人则认为,这实际是在 Uniswap 推出代币前,SushiSwap 机智抢跑。当时,整个加密 Twitter 领域也基本围绕着「社区支持的项目」的叙事。这个概念最早在 Yearn 和 YAM 推出时出现的,这个概念很棒,也符合用户的动机,「公平发行」的说法开始站稳脚跟。在 YFI 发行之后,反风投的言论越来越多。

我就职于一家美国的投资公司,曾花费很多时间去理解东西方文化中的差异。我认为,SushiSwap 和 Uniswap 这两个项目是东西方国家在加密货币领域中文化差异的表现。这个角度解释了为什么这两个项目最终都找到了各自的产品市场,尽管它们采用的是截然不同的进入市场的方式。

Uniswap 和 SushiSwap

Uniswap 是第一个让人眼前一亮的自动化做市商 (AMM),它是一种允许用户在没有交易方或订单簿的情况下进行加密资产交易的工具。Uniswap 在成长过程中受到了广泛关注,获得了包括 Paradigm、a16z 旗下加密基金、USV、Version One、Variant、Parafi Capital、SV Angel 和 A.Capital 等投资方的多轮融资,总计 1100 万美元。Uniswap 以其创新性、风投合法性和高流畅度而闻名,吸引了 DeFi 领域众多早期尝试者(adopters)的注意。

Uniswap 和 Coinbase 之间有很多相似之处——我将在本文中多次提到这一点,Coinbase 可以被认为是美国加密交易的先驱,它优先考虑用户体验 (UX),并进行合规投资。

而 SushiSwap 是从 Uniswap 的开源代码中分叉出来的,随后迅速发展,通过各种各样的激励轰动,它的价值已经达到了数亿美元。尽管 Uniswap 占据主导地位,但 SushiSwap 现在也占据了很大的市场份额。这让我想起了币安,它也没有早早进入市场,但现在已然占据了相当大的市场份额。

一个项目怎么能通过复制其他项目还获得成功呢?秘诀就在于开发团队和他们面向的用户间存在的文化差异。

不同的产品适用于不同的地区

Uniswap 以专注著称,相比与其他 DeFi 先行者,它拥有充足的资本支持和研究背景,但团队却选择专注于成为创新型自动做市商 (AMM)。它崇尚极简主义,简约的前端系统强化了其品牌特色,并建立一个高效、简易的交易平台,这和谷歌主页将用户注意力集中在一个动作上有异曲同工之妙。Coinbase 也采用了类似的方法,设计清晰且友好,显然是为美国普通用户设计的。

SushiSwap 选择了一种和 Uniswap 完全不同的方式。它首先将 Uniswap 分成前端和后端两部分,其他部分只有一个区别:流动性挖矿(liquidity farming)。如果 SushiSwap 停止创新,它可能会因为缺乏差异化而消失。但是,从诞生那时起,SushiSwap 就已经从一个纯粹的 AMM 逐步转变成一个完善的协议体系。现在,它是一个独立的 DeFi 网络。

用户进入 SushiSwap 网站后,可以看到侧边栏上的 AMM 和「快速切换」,也可以看到 Onsen,这是一个可变的激励计划(a rotational reward program),允许人们投票选出新的流动性池。团队还计划推出 BentoBox,它能支持用户进行保证金交易。西方国家的交易方式则是另一种模式:创建一套完善的交易工具,鼓励用户停留在一个生态系统内,然后尽可能地通过平台上线的代币来培养用户忠诚度,并获取价值。

美国用户会觉得币安的前端界面过于拥挤,亚洲用户则更倾向于有更多选项的紧凑型页面。这些看似微不足道的设计权衡实际上向不同的用户群体发出了不同的信号,这也是使 SushiSwap 区别于竞争对手的原因,它迎合了那些想要一次点击就能获得更多功能的高级用户。

精细化生产与快速迭代

Uniswap 在 2018 年推出的时候,它专注于优化系统 (如更低的 gas 费和开源移动前端等)。2020 年 5 月,它发布了第二版,添加了更多的 ERC20 代币交易对、TWAP oracle 和闪兑等功能。

Uniswap 团队在构建网络时非常谨慎,很少有人了解它的路线图。同样,在经过多年的产品迭代后,Coinbase 也形成了类似的构建模式,它不会经常更新系统或上线新代币,但它一旦这么做,效果会十分显著。

SushiSwap 采取另一种完全不同的方式。它是一个社区发起的项目,很多决策需要通过公众投票做决定,例如是否雇佣一个开发人员以及支付其多少工资。因此,SushiSwap 的核心成员非常积极从社区中获取信息,并且非常及时的在 discord 上回复。

这也与币安有很多相似之处,负责中国市场的交易平台负责人会经常在群聊中与用户沟通,因此产品会根据社区的反馈快速调整。这里体现了透明性、社区发起性和快速迭代的文化特点。币安和 SushiSwap 都希望尽可能多地提供用户想要的东西,即使是少部分人提出的要求。

品牌或业务的拓展

2019 年和 2020 年许多 DeFi 代币兴起,DEX 和 AMMs 迅速发展成为新代币的首发平台。Uniswap 作为这一领域的领头羊,自然吸引了大量代币。凭借着简约属性和先发优势,项目很容易就会选择在 Uniswap 上启动流动性池。而作为一个快速发展的后来者,SushiSwap 没有这样的优势,它选择有针对性地推广,在一个个资产的基础上与 Uniswap 展开竞争。

SushiSwap 团队采取了强有力的业务发展模式:核心团队与合作伙伴共同拓展流动性池,一起提供更好的激励机制、支持新代币的发起和支持现有项目迁移流动性。如果说 Uniswap 是满足了大众的基本链上交易需求,那么 SushiSwap 就会针对特定的细分市场优化解决方案,包括更成熟的交易员和代币发行方。

正如上文所述,比起美国用户,中国用户更重视合作和信任,因为他们对信任有更高的要求。我认为 SushiSwap 将通过收集社区用户的反馈和通过战略关系发出信号来吸引中国用户。

币安也以推崇合作建立信任而闻名,它的大部分区域性产品和社区都是高效的合作关系的直接结果。

Uniswap 和 SushiSwap 有相同的代码,但它们吸引了不同的用户,并演变成了截然不同的解决方案。由于用户的行为和模式将持续影响每个项目的方向和路线图,未来,这种分歧还会继续发展。

DeFi 是一个全球性的趋势,流动性也是全球性的,但很明显,当涉及到项目的成功或失败时,区域和文化差异仍扮演着非常重要的角色。当投资者在评估代币的未来前景时,他们应该特别重视文化差异和策略对项目带来的影响。

7*24小时快讯

热门资讯

最新活动