女股神的ARK逆势建仓Coinbase,能否复刻“特斯拉奇迹”?

本文发布于白话区块链,作者:一棵杨树。

四月,Square公布了和投资机构ARK的一份联合白皮书,提出了和主流认知(比特币挖矿是对地球未来环境的潜在威胁)相反的观点:比特币实际上是可再生能源未来的关键驱动力,比特币开采和可再生能源一样,促进了能源转型。

作为在传统资本市场风头无两的明星投资机构,加密领域动作日渐明显的ARK Invest(方舟投资)在加密市场也慢慢走进大众的视野。

ARK和“女股神”

ARK由Catherine Wood在2014年创立,专注于投资“颠覆性创新”的机会——基因科技、机器人技术、人工智能、能量存储和区块链技术等,信奉“配置成长中小盘股,卖出价值大盘股”的投资逻辑。

也正是得益于此投资逻辑,在过去的2020年,ARK几乎成了美国资本市场上最风光的投资公司之一,其创始人和基金经理人凯瑟琳-伍德(Catherine Wood“木头姐”)女士更是被无数投资者奉为“科技女股神,一度被称为“特斯拉背后的女人”。

从2014年成立之初,ARK便是特斯拉的铁杆拥趸,2016年特斯拉股价暴跌之际,几乎所有分析师都在看衰特斯拉,ARK逆势重仓特斯拉,并成为特斯拉的最大“奶王”。

且在对特斯拉投资的过程中,ARK公司基本不参考其他分析师的评级,只相信自己的判断:

- 2016年,特斯拉股价大跌11%,几乎所有分析师调低特斯拉评级的时候,ARK将其特斯拉头寸增加了两倍;

- 2017年,特斯拉大涨46%时,仍有68%的分析师看跌,而ARK将持股量扩大了至少13倍;

- 2018年2月,特斯拉股价还在270美元附近徘徊时,“木头姐”就表示特斯拉未来5年的目标价格是每股4000美元;

- 2020年1月,“木头姐”在CNBC节目上称,她相信未来5年内,特斯拉股价有望超过6000美元;

伴随着对特斯拉等新科技龙头股的重注投资及特斯拉的逆天表现,ARK在2020年也获得的史无前例的投资回报,可以说特斯拉是“木头姐”最成功的投资标的之一,对其斩获“科技股女股神”的称号功不可没。

与此同时,过去五年,ARK旗下规模最大的产品ARKK几乎平均年化回报率接近40%,五个基金在过去一年的涨幅均超过100%,ARK基金的一举一动也成为市场焦点,以其为范本的“抄作业投资法”日渐盛行。

而从 2017 年开始,ARK 投资会在年初发布「Big Ideas」报告,启发投资者关注科技突破以及潜在的投资机会,在 2020 年发布的「Big Ideas」中,ARK 准确判断了新能源汽车和比特币的投资机会,这也与其“配置成长中小盘股,卖出价值大盘股”的投资逻辑不谋而合。

而今年1月27日发布的ARK 2021 Big Ideas中,“木头姐”在总计15个章节中,专门用2个章节阐述了比特币的基本面以及机构配置比特币的深入分析,ARK预期未来比特币将成为众多机构和上市公司资产负债表的一部分,迎接比特币的将会是星辰大海。

从某种程度上讲,眼光长远的“木头姐”其实不仅是特斯拉的铁杆支持者,更是比特币的忠实粉丝:“我们相信比特币是自16世纪以来第一个新的资产类别,自从首支股票发行以来第一个真正的新的资产类别”。

加密投资动作频频

大举配置GBTC、逆势建仓Coinbase

“我们相信,随着机构对比特币兴趣的增加,它的价格仍有不少的上升空间。假设机构投资者将对比特币的资产配置比重增加至多5%,那么预计比特币的价格将在目前基础上再提升50万美元”。

ARK及“木头姐”不仅始终如一地看好特斯拉等典型新科技,也一直都是比特币这类“非典型”新兴资产的坚定拥护者,且很早就开始身体力行地大手笔布局,战绩彪炳:

早在2015年,当不少人还在疑惑比特币是什么之时,ARK Invest旗下的ARKW便亲身入局,大举投资灰度投资发行的GBTC,当时比特币价格仅250美元。

如今,ARK依然是灰度比特币信托的持仓大户,累计持有1527.67万股GBTC(不完全数据,截至3月30日的最新数据,市价约6.9亿美元),占该基金总投资组合的5%以上。

而在Coinbase于4月14日登陆美股之后,COIN(Coinbase美股代码)在二级市场的表现并不尽如人意,但ARK在其上市后的两天内配置Coinbase超过 100 万股的股票,彼时价值约 3.52 亿美元。

后续这大半个月的时间里,虽然Coinbase二级市场持续走弱,但ARK却一直逆势增持其股票,同时对于其他相关概念的股票则进行了减持——ARK旗下基金在增持Coinbase的同时,连续抛售纽约证交所母公司洲际交易所(Intercontinental Exchange Inc.)的股票,并卖出了Square、英伟达。

从ARK设立的五年目标来看,“木头姐”对Coinbase的前景以及所能实现的回报仍感到非常乐观。

重仓押注特斯拉在传统资本市场创下奇迹,在大举投资GBTC后,如今又逆势配置Coinbase,“木头姐”对以比特币为代表的加密资产领域可谓不吝赞美——1万亿美元的里程碑与数字资产最终的市值相比不值一提的。

而如今“木头姐”在加密领域针对GBTC、BTC及Coinbase的布局,又能否在若干年后复刻2020年特斯拉的奇迹,进一步验证其“女股神”的长远眼光,值得期待。

传统机构积极入局的新动向

当然,ARK的频繁发声与积极布局,也只是华尔街等传统金融机构于加密资产领域投资布局的一个缩影,原先的加密投资机构加力深耕、更多的传统世界玩家积极介入,已是明眼可见的趋势,去年我们就已经见证了机构跑步入场的上半场。

而今年机构入局的下半场则更为激烈,就在最近,Coinbase和Ripple等业内知名公司的早期投资者Andreessen Horowitz (a16z),宣布计划成立规模为 10 亿美元的加密货币风险投资基金,这也是其专注于加密货币投资的第三支专项基金:

- 2018年,a16z 第一支专注于加密货币领域的基金推出,筹集到 3 亿美元;

- 2020 年 4 月,a16z推出规模为 5.15 亿美元的第二支加密货币基金「Crypto Fund II」;

与此同时,由Coinbase联合创始人弗雷德·埃尔萨姆(Fred Ehrsam)和前红杉资本合伙人马特·黄于2018年创立的Paradigm,最近也已从投资者那里总共筹集了10亿美元。

除了不断刷新募资额度的投资基金以密集成立的姿势跑步入局之外,上市公司、监管机构等方面的动作也在明显松动:

- 截至 2021 年 4 月 28 日,美国上市公司MicroStrategy共持有 91579 枚比特币,其首席执行官 Michael J. Saylor 表示在寻求为股东创造更多价值的过程中,”将继续配置并持有更多的比特币“;

- PayPal最近发布了Q1财报,营收超60亿美元,部分收入来自加密货币业务。CEO表示未来一半的用户希望可以使用加密货币,而且加密货币用户的APP打开频率更高;

- 在德国,新立法允许机构投资基金投资于加密货币,将允许约4000个现有机构投资基金有资格投资加密货币资产。新立法将于7月1日生效,机构投资基金的经理将能够将20%的资金分配给加密资产;

就在5月5日最新消息,比特币托管公司NYDIG称,今年比特币将进入美国数百家银行,允许客户配置、持有和出售比特币,”我们正在做的事情是使美国人和公司,能够通过他们现有的银行关系直接简单配置比特币”。

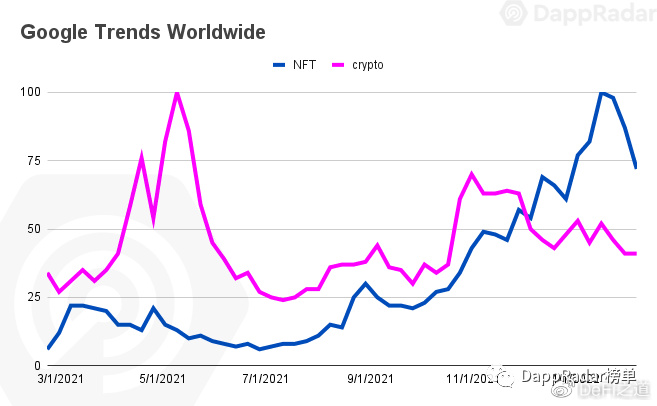

而在近来二级市场火热,造富奇迹轮动的繁花似锦下,或许不少人已经慢慢淡忘了原本在2020年几乎占据主场地位的GBTC,包括今年本备受期待的COIN(Coinbase股票代码)也慢慢少有人提及,甚至滞涨的比特币市值占比和讨论度跟随着日渐低迷。

但以ARK为代表的机构力量却在加紧布局,背后是希望获得加密资产的专业投资者需求快速增长,它们的大手笔入场布局,加速了加密资产逐步成为传统投资机构配置的核心资产之一。

这对加密世界的影响可能会是根本性的:无论是天量增量资金的引入,还是紧随其后的监管针对性完善,都将是过去十数年从未有过的变局。

7*24小时快讯

热门资讯

最新活动