开篇

今天我们探讨关键宏观经济因素——全球流动性、利率、通货膨胀和联邦公开市场委员会(FOMC)公告——在牛市期间如何影响比特币价格。我们利用从2014年初至今的历史数据,通过统计和计量经济学分析来识别趋势和相关性,提供关于这些因素如何影响市场行为并为投资策略提供见解。

数据收集

我们从可靠来源收集以下数据:

- 利率:美国联邦储备经济数据(FRED)。

- 通货膨胀:美国劳工统计局(BLS)。

- 市场价格:从金融数据库获取的股票和比特币的历史价格。

- FOMC公告/新闻:联邦储备公告和新闻档案以及美国财政部新闻稿。

全球市场流动性

流动性,即现金和易于交易资产的可用性,对于健康的经济至关重要。增加的流动性推动资产价格上涨,因为更多的资金流入市场,促进快速和稳定的交易。高流动性时期交易量和价格上升。了解这些趋势帮助投资者抓住市场机会,做出明智的决策以最大化回报。

流动性通过多个指标进行衡量,包括:

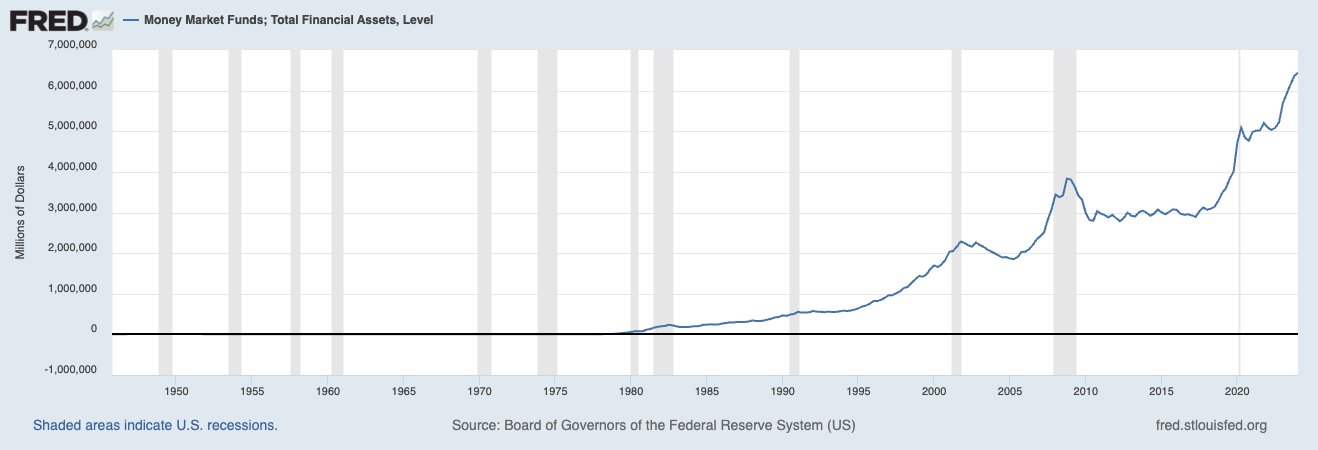

货币市场基金(Money Market Funds):这些基金通常由高流动性、短期证券组成,是金融系统中可用流动性的良好指标。它们反映了机构履行其短期义务的能力。

来源:联邦储备经济数据

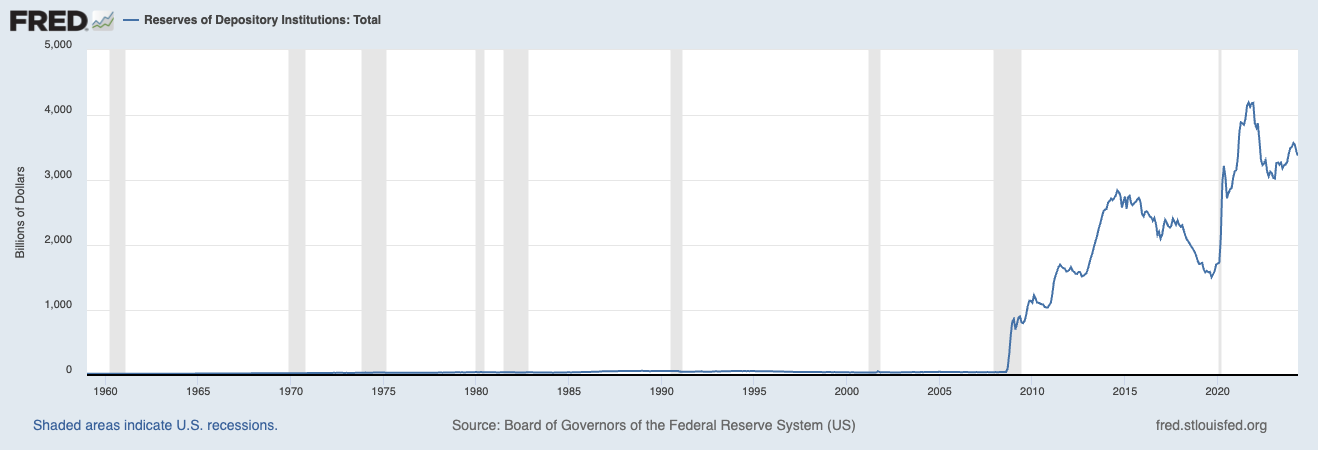

银行储备(Bank Reserves):银行在中央银行持有的储备也表明流动性。较高的储备意味着银行系统中有更多可用于支持贷款和投资的流动性。

来源:联邦储备经济数据

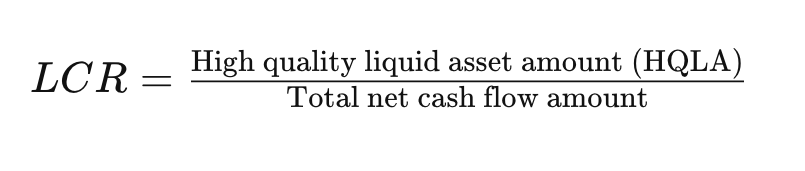

流动性覆盖率(Liquidity Coverage Ratio):这项监管标准确保金融机构拥有足够的高质量流动资产,以覆盖其在30天内的总净现金流出。它是衡量银行流动性健康的重要指标。

来源:Investopedia

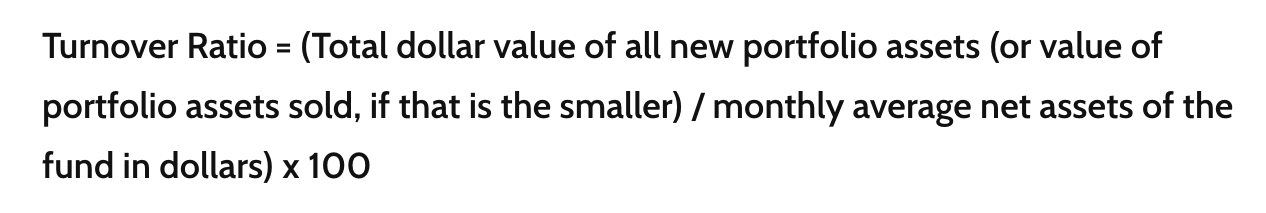

周转率(Turnover Ratios):股票和债券的周转率表明市场的流动性。较高的周转率表明市场更具流动性,资产可以在没有显著价格变化的情况下快速买卖。

Source: Investopedia

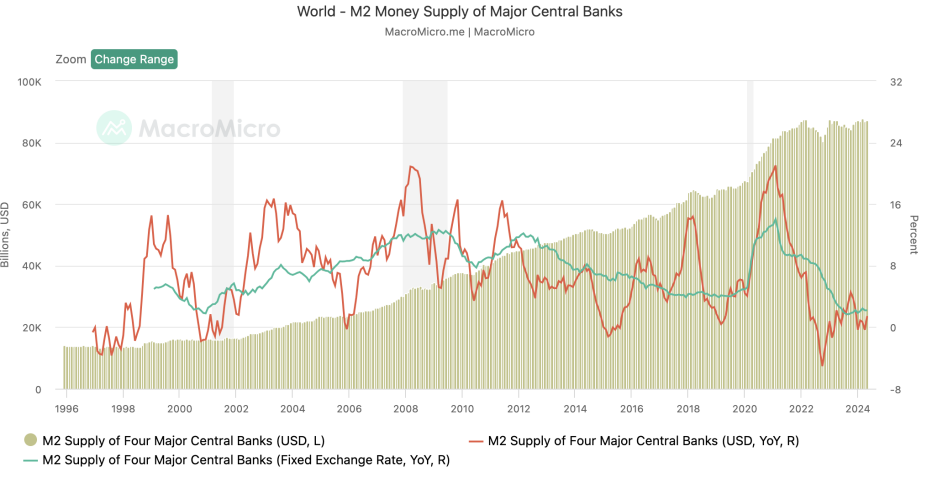

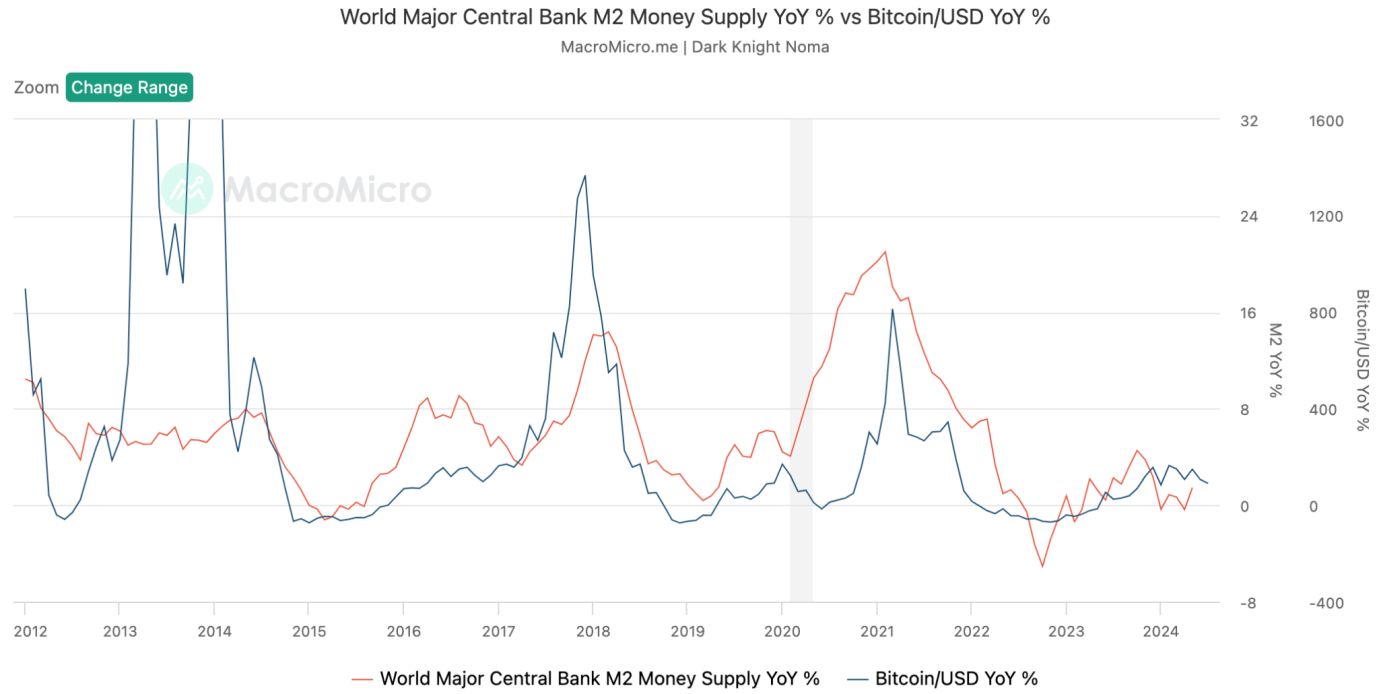

然而,我们使用的主要衡量标准之一是‘M2’货币供应量。M2包括人们手头和银行账户中的所有现金。它涵盖了实物货币、支票账户、储蓄账户和其他近似货币资产。追踪M2帮助我们了解经济中的整体流动性,了解可用于支出和投资的资金量。

历史上,全球M2增长的峰值与比特币牛市相吻合。重要的不仅是流通中的货币量,还有货币供应的变化率。比特币的波动往往与M2动量的变化一致。在牛市期间,监控M2变得尤为重要,因为增加的流动性通常推动市场上涨,使更多资金可用于投资,从而推高资产价格。

来源:MacroMicro

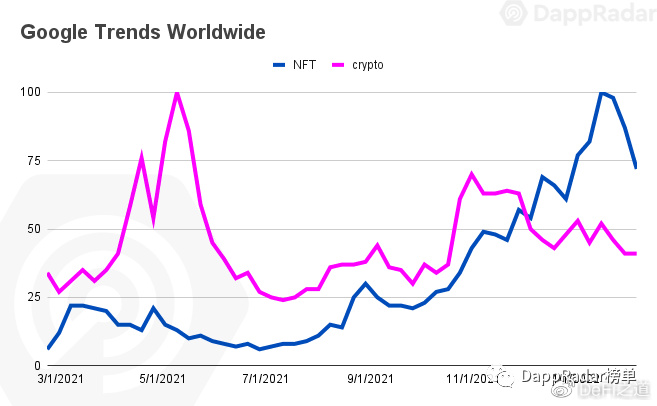

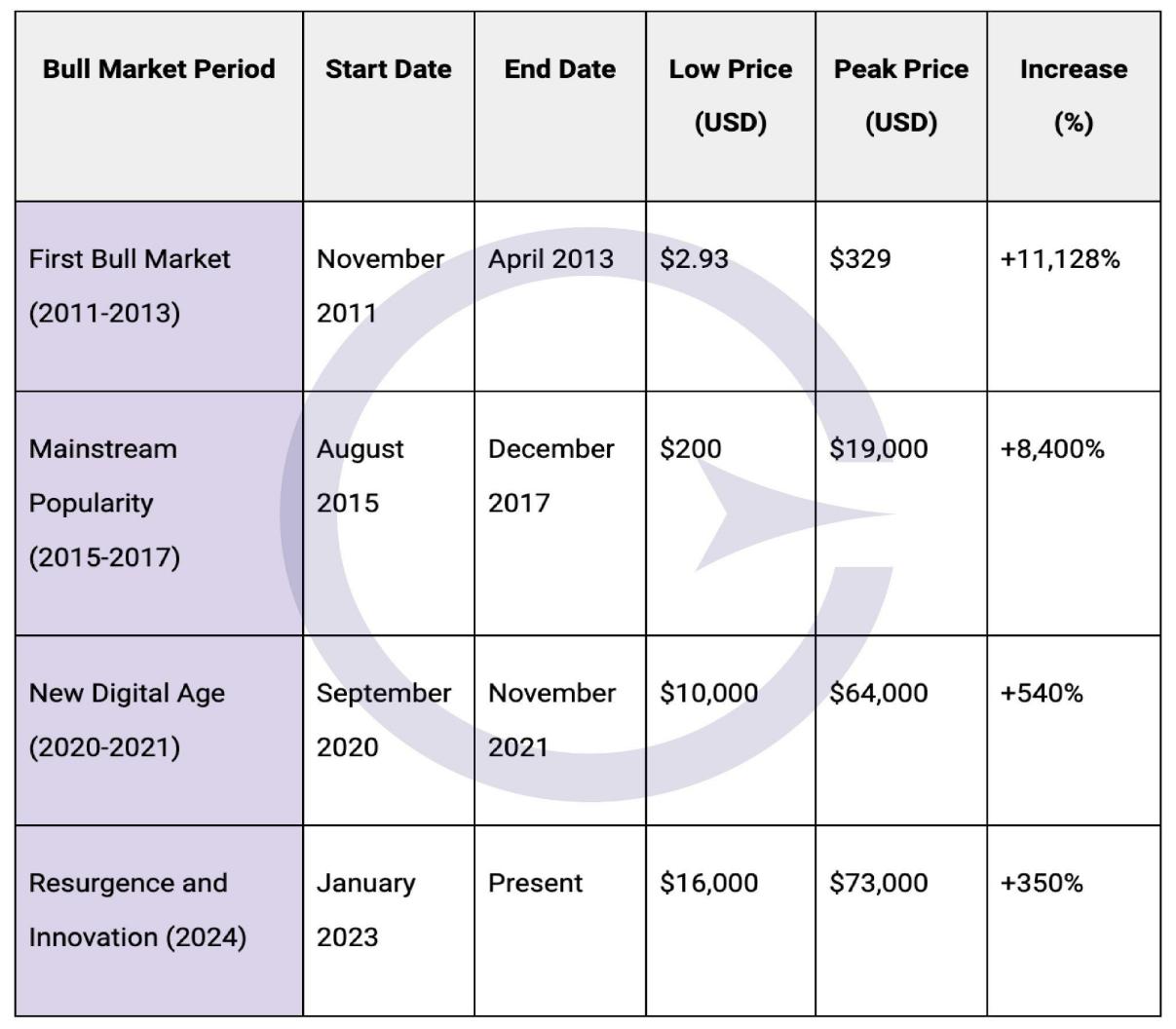

加密货币领域的牛市为投资者提供了显著的机会。以下是加密历史上一些显著的牛市:

来源:Greythorn

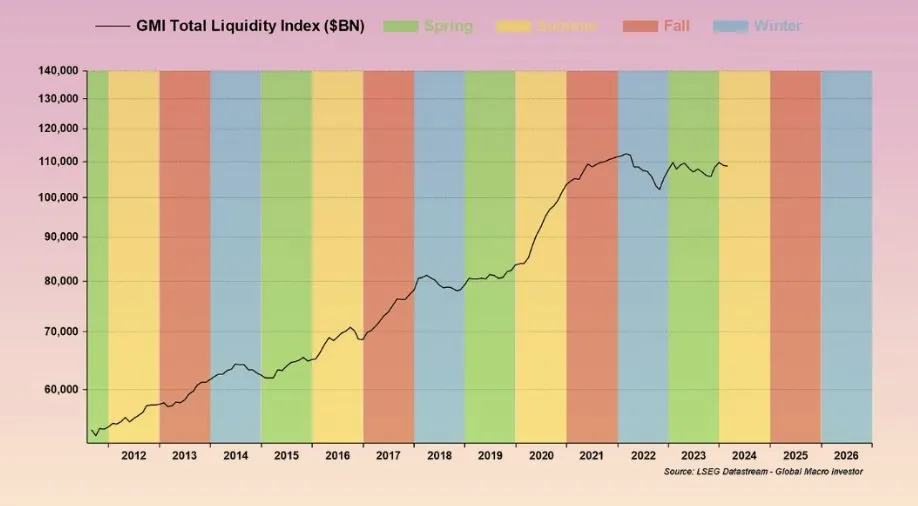

如图所示,全球流动性周期显示出明显的周期性。

来源:Global Macro Investor

历史上,如前所述,全球M2货币供应量增长与比特币牛市之间存在显著的相关性。

来源:MacroMicro

第一次牛市(2011-2013)

- M2增长:在欧洲金融危机和塞浦路斯银行危机期间,央行增加了流动性以稳定经济。

- 比特币反应:随着流动性激增,比特币价格从2.93美元飙升至329美元,反映了对非传统金融资产的需求增加。然而,这一涨幅主要由比特币的新颖性和小市场资本化推动,使其更容易出现显著的价格波动。

主流受欢迎牛市(2015-2017)

- M2增长:金融动荡之后,低利率和增加的货币供应持续。

- 比特币反应:比特币从200美元上涨到19,000美元,主流媒体和机构兴趣进一步推动了其需求在不断增长的流动性中。

新数字时代牛市(2020-2021)

- M2增长:COVID-19大流行引发了前所未有的货币宽松和刺激措施,显著增加了M2货币供应量。

- 比特币反应:比特币价格从10,000美元飙升至64,000美元,投资者寻求法定货币的替代品,受通货膨胀和传统货币贬值的担忧驱动。

复苏与创新(2024)

- M2增长:由于COVID后抑制通胀的努力,提高利率,整体流动性呈下降趋势。自2023年初以来流动性略有上升,但与前几个周期相比仍然适中。

- 比特币反应:2024年,比特币创下历史新高,从25,000美元上涨到85,000美元。这一激增发生在下一次减半事件之前,尽管利率很高。这一周期独特之处在于,这是比特币首次在没有显著流动性激增的情况下达到新高,表明比特币市场的前所未有的成熟度。

然而,山寨币的情况有所不同。正如交易员Benjamin Cowen所指出的,Alts/BTC对已经在跟踪全球净流动性估计。我们可能需要看到整体流动性增加,山寨币才会进入增长阶段。

Source: TradingView

进一步分析,交易员Nik显示BTC、USDT和USDC的主导地位与全球货币流速成反比。这意味着当货币供应量增长快于GDP时,金融化增加,导致资产泡沫和较低的比特币主导地位。相反,如果GDP增长快于货币供应量,金融化减少,导致更高的稳定币和比特币主导地位。

Source: TradingView

我们建议分析宏观经济政策以获取未来流动性趋势的洞见。监控全球M2货币供应量,了解流动性变化及其对资产价格的影响。此外,研究市场情绪和注意力流动,提前预测和定位市场变化。

利率和通货膨胀:来自FRED数据和FOMC公告的洞见

尽管比特币是去中心化的,但在货币政策事件周围显示出显著的波动性,对利率变化和经济前景做出反应。让我们看看随着比特币的普及和融入金融系统,比特币对央行决策的敏感性是否有所变化。

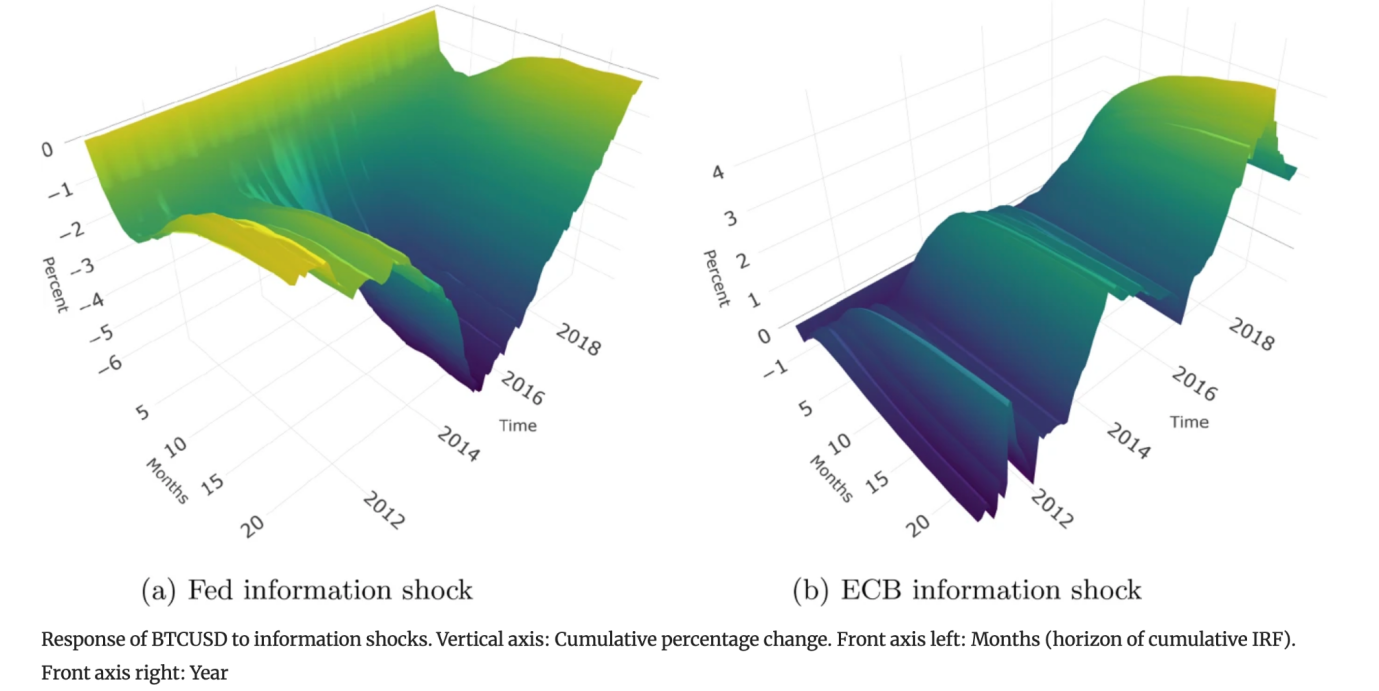

一项有趣的研究显示,比特币设计为独立于货币政策,但实际上对美联储和欧洲中央银行(ECB)的决策做出反应,效果随时间变化。

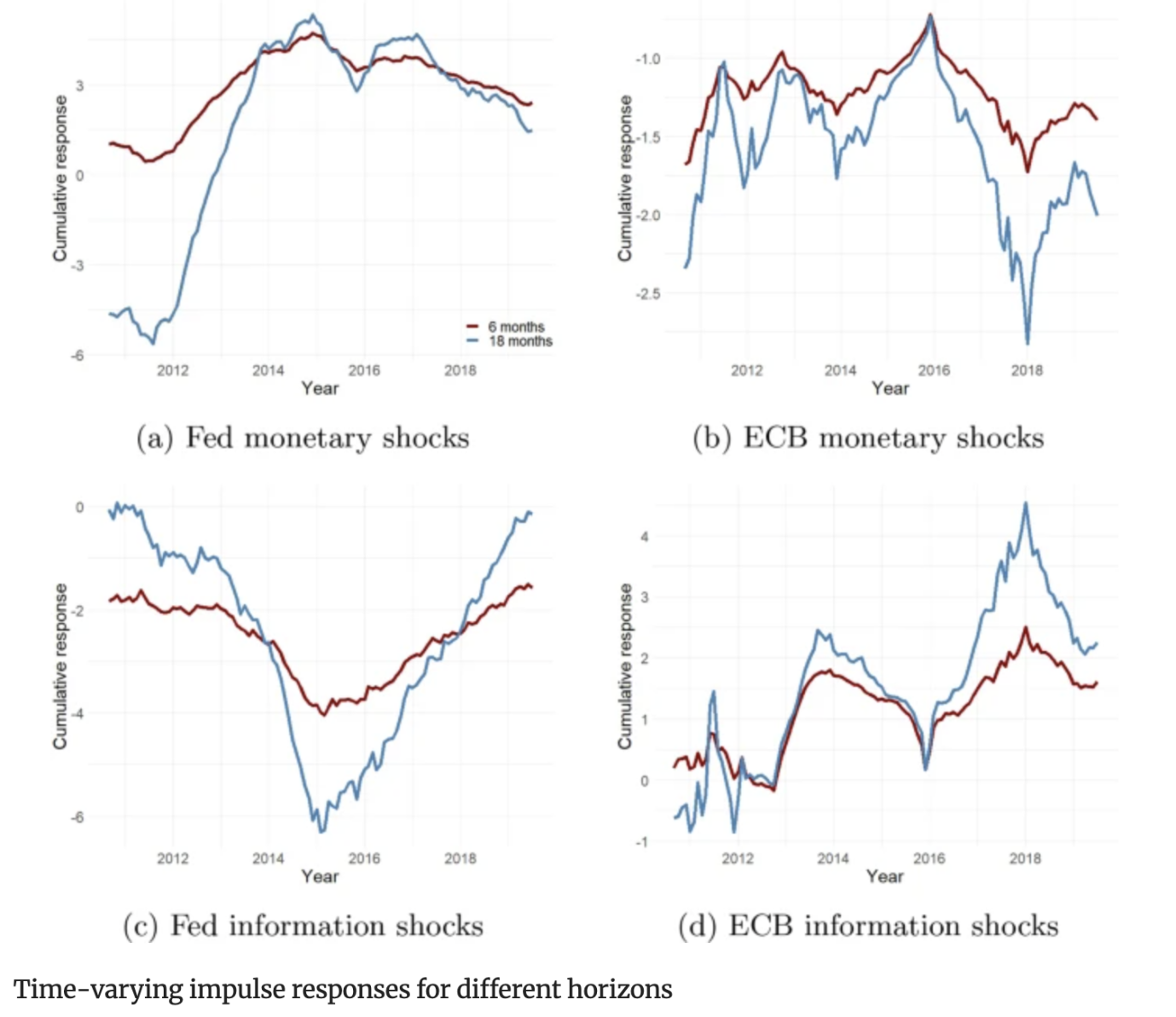

2013年之前,美联储的货币冲击显著降低了比特币价格。然而,2013年之后,这些冲击开始推动比特币价格上涨,表明市场对比特币的看法发生了变化。同时,ECB的去通胀冲击始终降低比特币价格,表明比特币在ECB决策面前表现为数字黄金。

来源:Springer

央行信息冲击对比特币在美国和欧盟的影响不同。美联储的正面冲击降低比特币价格,而ECB的正面冲击通常增加比特币价格,2018年初达到峰值。最初,比特币不受这些经济前景的影响。

下图显示,比特币价格通常在冲击后的最初几个月内调整,6个月和18个月后的效果类似。自2016年以来,ECB冲击的效果更持久,18个月后的反应比最初6个月更强。

本研究仅包括到2019年的数据。然而,从2020年开始,比特币在FOMC公告周围的实际波动性开始上升,特别是在2020年底COVID-19大流行爆发后。比特币价格几乎立即对美联储紧缩做出反应,表明与货币政策决策有更紧密和更直接的相关性,比特币的估值反应与其他风险资产(如股票、外汇和黄金)定性相似,但定量更强。

即使在最新的CPI发布中,我们也观察到比特币估值对通胀新闻在2020年后的高通胀环境中的敏感性增加。

事实上,在最近一次CPI公告中,比特币显示出即时反应。当5月份美国通胀率为0.0%(环比),这一意外结果公布时,比特币价格与大多数其他资产一起上涨。然而,当FOMC试图抑制流动性预期时,这种最初的庆祝随即被纠正。

Source: TradingView

结论

比特币作为对抗通胀的潜在对冲引起了投资者和学者的极大兴趣。比特币最初因其稀缺性和去中心化性质而受到重视,被一些人视为对抗通胀的保障。然而,实证研究对其在这一角色中的有效性结果不一。

最初,比特币价格对货币政策公告没有显著反应。直到2019年,任何反应通常需要几个月才显现。然而,自2020年以来,比特币价格在美联储紧缩后立即开始下跌,表明与货币政策决策有更紧密和更直接的相关性。这一转变突显了比特币对央行行动的敏感性增加。

证据表明比特币与通胀之间的关系复杂且不断演变,受市场成熟度和更广泛经济条件的影响。然而,比特币的价格动态紧密联系着全球流动性状况,由央行政策、投资者行为和机构投资趋势驱动。

这些发现表明,比特币的初始需求更多是由于其作为无国界、去中心化的数字现金的使用,而不是作为通胀对冲。然而,2020年后,美联储紧缩后比特币价格大幅下跌,突显了投机动机以及更广泛的投资者基础和普遍接受。

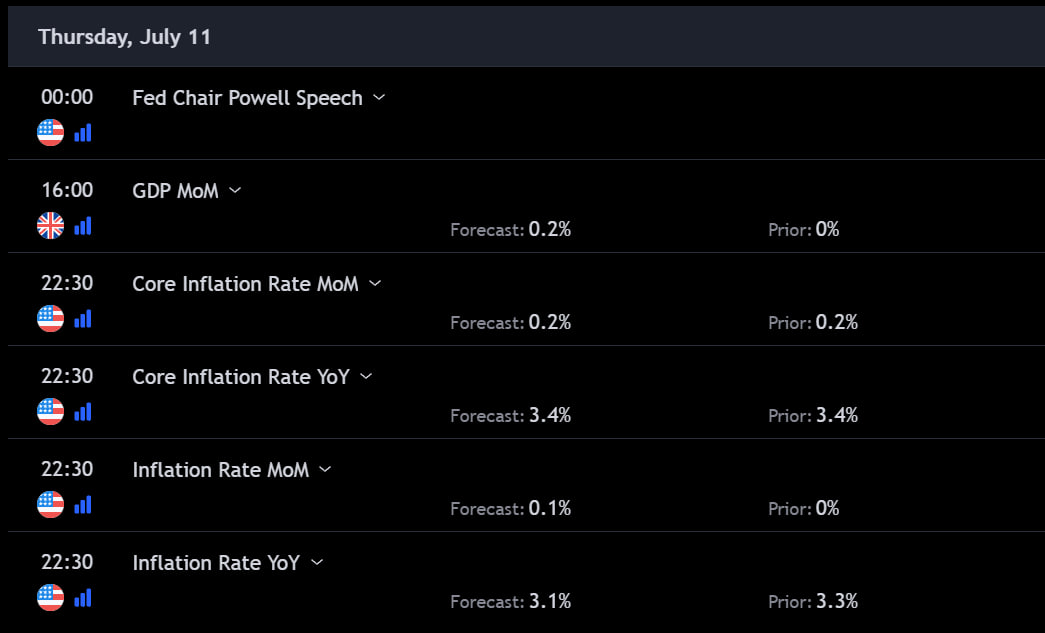

对于即将到来的CPI发布(2024年7月11日星期四),市场预测无显著变化,预期如下。

请注意,上面显示的Truflation比率提供了额外的见解,如果实际结果再次低于预期,可能相关。

来源:Truflation.com