Arca 首席投资官:为什么说 Sushi 被低估了?

本文作者为 Arca 首席投资官 Jeff Dorman,并经由DeFi之道编译。

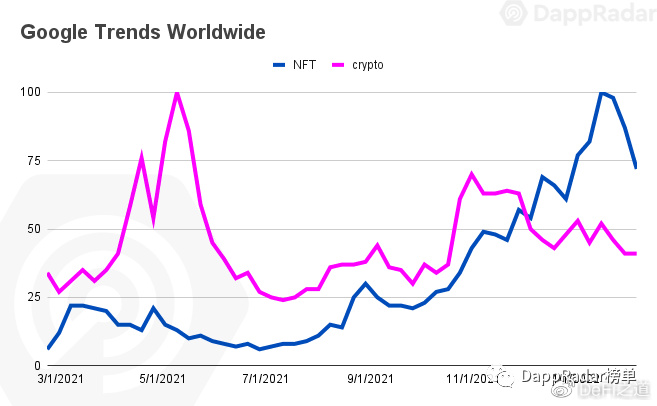

尽管去中心化金融(DeFi)的发展前景被寄予厚望,但近期 DeFi 代币的价格却一跌再跌,难免让人有些失望,而作为 DeFi 领头羊的 Uniswap,其代币 UNI 在经历了「腰斩」之后,又经历了「脚趾斩」,那它还有前景吗?

对此,来自纽约投资管理公司 Arca 的首席投资官 Jeff Dorman 发表了他的看法。

持有 ETH 作为一种的投资的理由是,以太坊是一个明显的市场领导者,其增长和使用率很强劲,尽管 ETH 代币持有者尚未获得这些价值。这对 UNI 来说,其实也是一样的道理。

Uniswap 在 DEX 交易市场具有明显的领先地位,就像「以太坊 vs 其他智能合约协议」,在 DEX 领域中,甚至没有哪个协议能够接近 Uniswap (分析来自 @DuneAnalytics)

对于 ETH 而言,EIP-1559 和 以太坊 2.0 一直处于「未来」的状态,但 UNI 的「费用转换」几乎是确定无疑的,时间点为 2021 年 2 月 26 日(治理开始 180 天后)。

然后,UNI 将加入一小部分代币名单,比如 HXRO、MKR、FTT、BNB 这些从收益中获得实际价值的代币。

基于 Uniswap 3.6 亿美元的日均交易量,以及 0.30% 的费用计算,Uniswap 协议产生的年费用收入预期为 3.8 亿美元,而在费用转换之后(1/6 费用分配给 UNI 代币持有者),则 UNI 代币持有者将分配到 6600 万美元的年收入,它的股息率-> 13% ,作为对比,标普 500 指数的远期市盈率为 25 倍,股息率为 1.7%。

我认为,在 DeFi (以及一般的数字资产)中的任何东西,都比经济衰退期间过度扩张的股票市场具有更高的倍数。

一旦市场参与者开始为 UNI 和 ETH 采用相同的价值评估标准,则 UNI 将被视为所有数字资产中最便宜的资产。

下面是一些人认为不该持有 UNI 的 5 个理由:

- 流动性挖矿的销售压力超过了需求,但实际每天 UNI 释放的量为 77 万,一旦费用转换完成,并产生收益(流动性挖矿可能会在 11 月 18 日结束),价值投资者就很容易吸收掉这些释放量;

- 你认为 Uniswap 不会继续保持市场领先地位,其交易量会下降或失去竞争力(就像「ETH 杀手」);

- 你不相信「费用转换」会发生(或者甚至不知道费用转换这回事);

- 你相信费用转换会发生,但由于还有 3 个月的时间,你仍在等待最佳买入时间;

- UNI 只是 DeFi 的一部分,而 DeFi 已经不受欢迎了;

论点 1 是真实的,而论点 2-5 似乎是极其短视的。

Uniswap 是在数字资产领域中,具有实际使用和产品市场适应性的为数不多的公司 / 项目之一。奇怪的是,数字资产购买者仍在追逐未经证实的未来(L1 协议)项目,而不是如今有实际吸引力的项目。

Uniswap (UNI)投资者也将从历史教训中受益。

还记得失败的 Facebook IPO 吗?其定价为 40 美元,然后上市后跌到 20 美元以下,所有人都害怕它的定价过高。

聪明的投资者不会和领头羊对赌。

UNI 经常被误称为「治理」代币,而市场则认为「治理是没有价值的」。

但实际上,UNI 是一种 pass-thru 代币,意思是其收入将传递给代币持有者,UNI 代币持有人将在 2021 年 2 月获得非常丰厚的收入流。

而所有的治理代币,最终都需要成为价值传递代币,这就是投票至关重要的主要原因 —— 引导资金流动。

在一个很难实现真正增长的行业,看空这种增长的项目似乎是疯狂的。

7*24小时快讯

热门资讯

最新活动