【英文长推】DeFi 文艺复兴:如何重塑全球金融的未来?

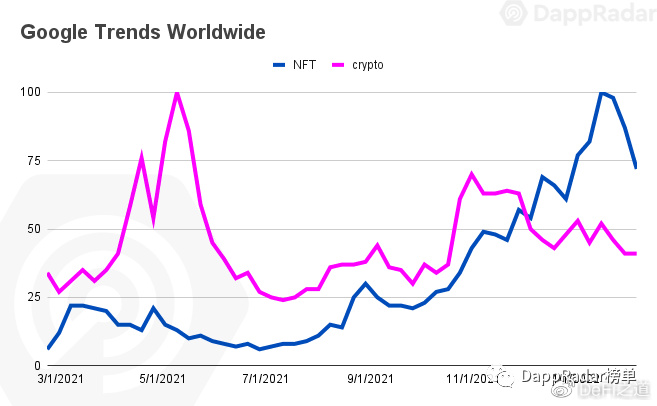

经过两年的调整,DeFi 的一些关键指标正在回升,比如总锁定价值(TVL)。虽然部分指标的回升是由于加密资产价格的上涨,但 DeFi 平台上的交易量也大幅增加,几乎恢复到 2022 年的水平,表明 DeFi 的复苏是真实的。事实上,一些基础性的 DeFi 项目,如 Aave,在多个指标上甚至已经超过了 2022 年的峰值。例如,Aave 的季度收入已经超越了 2021 年第四季度的水平,那个时期被视为上一轮牛市的顶峰。这表明 DeFi 正在进入一个成熟的新阶段,准备实现长期的可扩展性。 DeFi 从低利率中受益的两个关键方面:1)资本机会成本降低:随着国债和传统储蓄账户的回报率因利率下降而减少,投资者可能转向 DeFi 协议,通过例如收益农业、质押和流动性提供等方式获取更高的收益;2)借贷成本降低:融资成本下降,鼓励 DeFi 用户借款并将其投入生产性用途,从而推动整个生态系统的活动。虽然利率可能不会回到过去周期接近零的水平,但参与 DeFi 的机会成本将显著降低。即使利率略微下降,也足以产生巨大的影响,尤其是在杠杆的放大效应下,利差和收益可以被进一步扩大。此外,我们预计新的利率周期将成为稳定币增长的主要推动力,因为这显著降低了传统金融资金进入 DeFi 寻求收益的资本成本。 加密领域已经尝试了多种应用场景,如 NFT、元宇宙、游戏和社交等。然而,根据大多数客观指标来看,这些领域尚未真正找到产品市场契合点(PMF)。例如,尽管 2024 年由于 Bitcoin Ordinals 的短暂复兴,NFT 的日交易量有所上升,但总体交易量却呈下降趋势。至于元宇宙和游戏领域,Web3 游戏尚未出现具有全球吸引力的突破性作品。相较之下,去中心化游戏平台 Decentraland 和 Sandbox 的日活跃用户数仅为数千,而 Roblox 的日活跃用户却达到了 8000 万。尽管 TON 游戏的日活跃用户表现出色,但在没有了经济激励后,这些用户是否会继续留在平台上仍然是个未知数。 另一方面,DeFi 已经证明了其产品市场的契合度。像流动性质押和借贷等核心 DeFi 类别的年增长率超过了 100%。虽然监管障碍长期阻碍了 DeFi 颠覆传统金融(TradFi)的潜力,但其内在优势是显而易见的。DeFi 可以 24/7 全天候运行,成本低、流动性增加且无需中介,这使其成为一个更高效的替代方案。技术已经存在,挑战在于监管机构是否允许 DeFi 颠覆全球 10 万亿美元的金融行业,这个行业依赖于低效运作而生存。总体而言,在发达经济体中,TradFi 的边际成本达到 6-8%,在新兴市场中则为 10-14%,这些成本最终转嫁给终端用户。而 DeFi 则消除了这些低效成本。【原文为英文】\n原文链接

7*24小时快讯

热门资讯

最新活动