一个「空盒」?崩盘前的FTX里还剩下什么?

原文标题:FTX’s Balance Sheet Was Bad

原文作者:Matt Levine,Bloomberg Opinion columnist

原文编译:Leo,BlockBeats

一个「空盒」

有太多想要说的,但我要从 Serum 开始。

如果一家陷入困境的公司在申请破产前的几天时间向潜在投资者求助,并将资产负债表发送给这些投资者,以便他们考虑是否投资,但并未获得资金,该公司随后申请破产,那么其资产负债表当然不会好看,这不是一种与最初「堡垒式」资产负债表相匹配的状态。

即使是破产,也会引起一系列更糟的连锁反应,Sam Bankman Fried 的 FTX 资产负债表在上周(周五申请破产之前)发给潜在的投资者时数据非常糟糕,这份关于 FTX 的 Excel 表里面仿佛充满了「鬼魂怨灵」,如果你盯着这份表格看得太久,你会发疯的。

英国《金融时报》的 Antoine Gara、Kadhim Shuber 和 Joshua Oliver 上周六报道:

「《金融时报》获取的投资材料显示,在 SBF 破产前一天,FTX international 仅持有 9 亿美元易出售的资产,而负债高达 90 亿美元。」

上周四在 FTX international 资产负债表上列出的流动资产中,最大的一部分是由 SBF 个人机构所持有的 4.7 亿美元 Robinhood 股票,该机构没有在上周五的破产申请文件中列出(其中包括 134 家公司实体)。」

看起来很糟,但不知为何变得越来越糟。

《金融时报》获悉的一份列出 FTX international 资产负债表上指出了导致 SBF 破产的问题。它提到了上周日 50 亿美元的提款,以及一个被描述为「隐藏的、内部标签很差的法币账户(fiat@)的 80 亿美元负资产记录。」

根据表格,FTX 的绝大多数记录资产要么是非流动性的风险资本投资,要么是没有广泛交易的 token,这些数字「是粗略的数值,可能略有出入;当然也有可能出现拼写错误等。随着时间的推移,交易的进行,它们也会发生一些变化。」

该表格显示,FTX Trading 的资产总计为 9 亿美元的「流动性」资产,55 亿美元由 token 组成的「流动性较差」资产,以及 32 亿美元的非流动性私人股本投资。还有一个名为「TRUMPLOSE」的 700 万美元控股。尽管比特币负债高达 14 亿美元,但没有列出任何比特币资产。

尽管这一切都很糟糕,但它并不能让你接受这份「FT Alphaville」公布的所谓的 FTX 资产负债表,与其说它是一份资产负债表,不如说是一份包含着仓促道歉的清单。如果你轻易地将「流动性」、「流动性较差」和「非流动性」资产与「可交付」价值相加(截至上周四),减去负债,确实会算出约 7 亿美元的正净资产 (资产约 96 亿美元,负债 89 亿美元),但还有一个「隐藏的、内部标签很差的法币账户」,余额为负 80 亿美元。

我并不认为应该从净资产中减去这个数字——尽管我不知道这个资产负债表应该如何计算!没关系。如果你试图通过「隐藏、内部标签很差的帐户」计算一个资产负债表的金额,微软的 Clippy 会出现在你面前,疯狂地告诉你——不能对标记为「隐藏、内部标签很差的帐户」的单元格中的数字进行普通运算。这些数字与普通数字相加减的结果不是数字,这是在犯罪!

但下面这段话会把我逼疯:

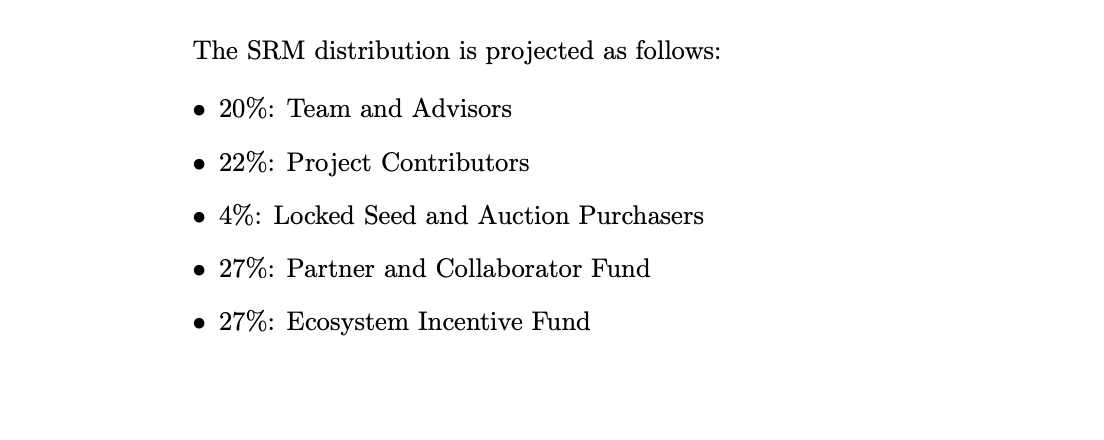

「截至上周四,该公司最大的资产是价值 22 亿美元的 Serum(token 为 SRM)。数据提供商 CryptoCompare 的数据显示,周六 SRM 的市值为 8800 万美元,这表明如果在市场上出售,FTX 所持 SRM 的价值将大大降低,CryptoCompare 的数据考虑了 token 的流动性。

细看一下资产负债表,最大的「可交付」数字:2,187,876,172 美元的 SRM,在这之前其价值 5,430,110,335 美元(「本周之前」指上周之前——「11 月 8 日之前」,11 月 8 日,FTX 的问题暴露后,与 FTX 相关的一切都崩盘了)。

截至 14 日上午 11 时左右,CoinMarketCap 显示,SRM token 的价格为 0.25 美元,「市值」约为 6500 万美元,「完全稀释市值」约为 25 亿美元。上周四,当资产负债表出现时,这组数据可能会高出一点——比如每个 token 0.35 美元到 0.40 美元。上周二,在 FTX 垂死挣扎期间,比特币价格暴跌;在此之前,SRM 的交易价格在 0.80 美元左右。大概来看,FTX 坐拥 SRM 完全稀释市值的三分之二,大约是其基本市值的 20 倍。

加密市场中,市值是(如 CoinMarketCap 所言)「加密货币流通供应量的总市值,类似于股票市场的自由流通股市值」,而完全稀释的市值是「流通供应量达到最大时计算出的市值」。如果例如某公司创建一类 token,总供应量为 100 亿的,并保留它们,然后向外部投资者出售 100 万个价值 1 美元的 token,然后 token 的市值是 100 万美元,而完全稀释的市值是 100 亿美元 (1 美元乘以 100 亿总额),发布公司的剩下的 99.99 亿个 token 实际上会有一个值,在数学上来说确实是 99.99 亿美元。我们稍后讨论这点。

什么是 Serum,Serum 是一种「去中心化交易协议,为去中心化交易带来高速和低交易成本」,在 Solana 链上运行。此外,SRM 是 Serum 的效用和治理 token。如果你把 SRM 放在你的钱包里,你就可以在交易 Serum 协议的费用上获得折扣。此外,当协议收取交易费用时,它会使用一部分费用来购买和销毁 SRM。结果是 SRM 的功能很像 Serum 中的股票:如果 Serum 项目表现良好,大量去中心化交易在其交易所内发生,那么它将收取大量的费用,并使用这些费用购买 SRM,这将推高 SRM 的价值,让 SRM 的投资者变得富有。(SRM 的投资者也可以投票决定 Serum 的运营方式。)如果你看好 Serum 作为一个业务,作为一个去中心化加密交易平台,那么你应该购买 SRM,因为 SRM 大致上是对该业务现金流的要求。

关于 Serum 协议,有一条至关重要,那就是它是由 FTX 和 Alameda Research 创建和推广的。Alameda Research 是隶属于 FTX 的加密对冲基金,也是由 SBF 创建的。FTX 是一个中心化的加密交易平台,但许多加密领域的人不相信中心化的交易平台(出于某些原因!),他们更喜欢在去中心化的交易平台进行交易。Serum,以一种松散但有意义的姿态,成为了「FTX 的去中心化交易平台」。

回到上面的话题,一家公司创建一类 token,大量 token 留给自己,并向公开市场出售少量 token。约 3% 的 SRM 值是是由公众持有,或在交易所交易。另外的 97% 中大约有三分之二被 FTX 和 Alameda 持有。

他们是怎么得到 SRM 的?你可以看看 SRM token 分配图,但主要的一点是他们不是在公开市场上以现金形式购买的。FTX 的资产负债表上说,「在本周之前」,它持有 54 亿美元的 SRM,这并不意味着 Alameda 或 FTX 花费 54 亿美元的现金(他们自己的、他们的投资者的、他们的客户的或任何人的),并在公开市场上购买了大量 SRM token。作为 Serum 协议的最初支持者,他们以免费获得了所有的 SRM token(大概他们支付了一些启动成本)。

暂时忽略这个梦魇般的资产负债表,想想 FTX 的资产负债表本该是什么样的。从概念上讲,客户给你钱——显然是大约 160 亿美元的现金、无相关 token 等——然后你为他们保留这些钱。最简单的逻辑,你保持客户的钱完全按照他们给你的价值形式:某人存入 100 美元,你为他保留 100 美元;某人存入 1 个比特币,你为他保留 1 个比特币。原因我们已经讨论过了,合法地操作!但 FTX 并不是这样运作的,你也可以想到一些更复杂的资产负债表,其中一些客户的大量资金和 token 贷给了另一些客户。但总的来说,你的资产负债表仍然大致是这样的:

负债:客户给你的钱,你欠他们的;

资产:你用这些钱买的东西。

最基本的问题是,这种不匹配有多严重。比如:

160 亿美元负债和 160 亿流动性美元计价资产;

160 亿美元负债和 160 亿美元的 BTC 资产——不理想,风险很大,但在宏观上是可以理解的;

160 亿美元的负债和你在市场上花 160 亿美元买的「魔豆」?非常糟糕;

160 亿美元的负债和资产大部分都是你自己发明的、零成本获得的魔豆?忽略魔豆的价值,钱都去哪儿了?那 160 亿美元去哪儿了?如果在 Serum 上投入 50 亿美元的用户资金,那太烂了,但 FTX 没这么做,也不可能这么做,因为当时并没有 50 亿美元的 SRM 可供购买。FTX 把客户的钱投入到一些尚未明晰的「黑洞」之中,然后说:「我们确实有价值 50 亿美元的 SRM token,很了不起吧?」不是这样的!

很简单的一点,FTX 的 SRM 储备远远超过整个市场 SRM 得流通供应。如果 FTX 试图在一周、一个月或一年的时间里把它们卖到市场上,就会淹没市场,导致价格暴跌。也许为他们赚到几亿美元。但我认为巨量 SRM 的现实价值应该接近于零。这不是对 Serum 的评论:这是对「藏匿物」规模的评论。

但我确实想评论一下 Serum,因为 SRM 并不是 FTX 因某种原因而陷入困境的 token;SRM 是 FTX 制造的 token。一个松散但合理的类比——Serum(协议) 是 FTX 的去中心化交易子公司,而 SRM(token) 是该子公司的股票。有一小部分股票公开交易,但基本上由其母公司 FTX 持有。少量流通股的公开市场价格肯能通过子公司价值来评判。但在现实世界中,子公司的价值与 FTX 整体业务的价值紧密相关。如果每个人都觉得「是的,FTX 是一个很好的交易平台,是安全加密交易平台的龙头」,那么 Serum 就很有可能受欢迎并盈利。如果所有人都觉得「FTX 是一个骗局」,那么 Serum 日子就很难了。

在这个节点上,FTX 正在售卖其 Serum 股份,以寻求救援融资,由于隐藏的内部标签很差的帐户,其巨大的储备 Serum 只是「烤面包」而已!

这听起来熟悉吗?这与我上周谈到 FTT 时大同小异,FTT 是 FTX Cex 的应用 token,我曾写过:

FTX 发行一类名为 FTT 的 token,该 token 的属性是让你有权利享受一些折扣,但其主要的属性是,FTX 定期使用其利润的一部分回购 FTT 代币,这使得 FTT 有点像 FTX 的股票:FTX 的利润越高,FTT 的价格就会越高。但它不是 FTX 的股票——实际上 FTX 是一家公司,拥有股票,风险资本家购买了它,但它很像 FTX 的股票,FTT 是对 FTX 未来利润的押注。

我曾写关于 FTX 可能将大量客户资金借给 Alameda 并将 Alameda 的 FTT token 作为抵押品的报道:

如果你认为 token 是「类似于股票」,而你认为加密交易平台是证券经纪交易商,那你的想法太离谱了。假如你去一家投资银行说「借给我 10 亿美元,我将用你 20 亿美元的股票做抵押」,他们会拒绝并认为你是在闹事。问题在于,这是一种错误操纵风险的行为,(至少在某些时候,也是非法的)如果人们开始担心投资银行的财务状况,它的股票就会下跌,这意味着它的抵押品将会贬值,这意味着它的财务状况将会恶化,这意味着它的股票将会下跌,如此下去进入死亡螺旋。

上周,令我震惊的是 FTX 的主要资产之一——它能够支付客户余额的主要资产之一——是它刚制造的 token。但我错了!事实上是它制造的两种 token!(本周之前)FTX 最大的两项资产余额分别是 59 亿美元的 FTT token (按上周四崩盘后价格计算为 5.53 亿美元) 和 54 亿美元的 SRM token(崩盘后为 22 亿美元)。FTX 欠客户的大约三分之二的钱是由它自己编造的 token 支持的。

第三大资产是 SOL,Solana 链的 token。Solana 不是 FTX 制造出来的东西,它独立于 FTX 而存在。但它肯定与 Alameda、FTX 和 SBF 有关,他们是 Solana 生态系统的主要支持者。并不是说 Solana 是「FTX 的区块链」,但其实它有一点像是,这里也有错误操作风险的行为。

另一项大资产是价值 6.16 亿美元的 MAPS 代币 (「上周之前」为 8.65 亿美元)。MAPS 是 Maps.me 2.0(这是 Serum 的衍生品,也是由 FTX 发行)的 token;根据 CoinMarketCap 14 日上午 11 点左右的数据,其市值约为 300 万美元。同样,FTX 持有的 MAPS 是市场上实际可交易 MAPS 总价值的 200 倍。这是与 Serum 大致一样,尽管规模较小(资产负债表上有很多类似的东西:彭博社的 Annie Massa 报道了这些项目,点击了解)。

按整数算,FTX 上周四的资产负债表显示,客户负债约为 89 亿美元,而上周崩盘前的资产价值约为 196 亿美元,崩盘后的资产价值约为 96 亿美元(根据 FTX 的数据,截至上周四)。在所谓的 196 亿美元资产中,约 144 亿美元是与 FTX 相关的 token(FTT、SRM、SOL、MAPS)。只有 52 亿美元的资产(89 亿美元的客户负债)大概属于正常的金融资产。(即便如此,这也主要是流动性较差的风险投资;只有大约 10 亿美元是流动现金、股票和加密 token——其中一半是 Robinhood 的股票)。FTX 出事之后,可以预见的是,与 FTX 相关的东西都崩盘了。上周四公布的资产负债表对 FTT、SRM、SOL 和 MAPS 资产的估值合计为 43 亿美元,这个数字仍然过高。

我并不是说 FTX 的所有资产都是虚构、编造的。这份烂透了资产负债表列出了美元和日元账户、稳定币、无关联 token、股票、风险投资等,所有这些都不是由 FTX 创建或控制的。这份资产负债表反映了上周末 50 亿美元客户外流后 FTX 的状况;大概是 FTX 耗尽了流动性更强的正常资产 (比特币、美元等) 来满足这些提款,所以剩下的都是「阿猫阿狗」。然而,令人惊讶的是,FTX 分发给潜在救援者的资产负债表大部分是由它自己编造的东西组成的。它的资产负债表主要是由它自己编造的东西组成的!这(瞎编)不是资产负债表的正常组成!不是的!

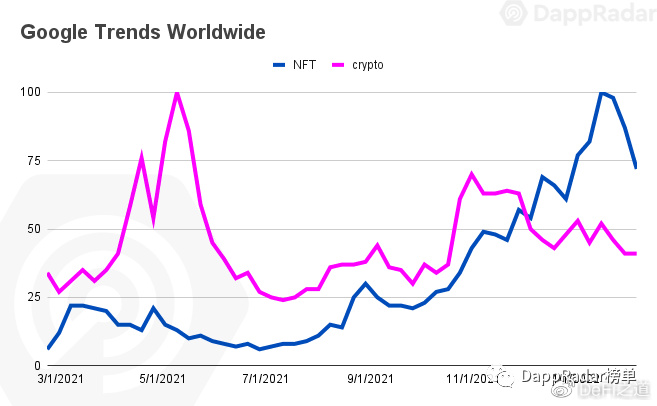

Fine,这就是加密货币的运作方式。这听起来可能很熟悉,不仅与我们上周谈到了 FTT 相似,还与今年早些时候谈到的 Terra 和 Luna 相似。Terra 是一个由 Do Kwon 运营的区块链系统,它通过出售与美元挂钩 token——TerraUSD——筹集了数十亿美元,这些 token 被认为是保值的,因为它们由 Kwon 创造的另一种 token LUNA 支持。有一段时间,人们认为 Terra 生态系统很有前途,所以 LUNA 价值很高,所以 Terra 可以到处说它的 TerraUSD token 非常安全,因为数十亿美元的 TerraUSD「债务」由数十亿美元的 LUNA 担保。然后有一天人们改变了主意,LUNA 崩了,所以 TerraUSD 没有了支持,整个市场崩了。FTX 的情况与此不同,但也有相似之处。TerraUSD「债务」——在这里由 FTX 的客户余额扮演;LUNA 的角色由 FTT 和 SRM 扮演。这两件事中,人们对企业失去了信心,事实证明,这些债务没有任何实际支持。

或者这听起来很熟悉,或者这听起来可能很熟悉,因为 SBF 去年在彭博的《Odd Lots》播客中对我说了这句话(现在那期博客已经「声名远扬」了)。我问他一个关于流动性挖矿的问题,他回答说:

你从一家制造空盒的公司开始,在实践中,他们可能会把盒子装扮成改变生活、改变世界的协议,比如,它将在 38 天内或其他时间内取代所有大银行。但它所做的事情基本可以忽略或者假装它什么都没做,这只是一个盒子。所以这个协议是什么,它被称为「协议 X」,它是一个盒子,你需要一种 token。

所以你有这个盒子,它有点蠢,但就像终极游戏一样,对吧?这个盒子显然价值为零,但另一方面,如果每个人现在都认为这个协议的 token 市值约为 10 亿美元,那就是人们对它的定价,那么就有了一定的市值。每个人都会按市值计价。事实上,你甚至可以为此融资,对吧?你把 X token 放在借贷协议中,然后用它借入美元。如果你认为它的少于总量的三分之二,你甚至可以放一些进去,把美元拿出来。永远不要把钱还回去。你最终会被清算。从某种意义上说,这有点像真正的可 token 化的东西。

事实证明,这个盒子是 FTX(和 Serum)。这看起来像是一个改变生活、改变世界的公司,将取代所有的银行。它有 tokenFTT(和 SRM),市值达数十亿美元。你甚至可以为它融资,或者 FTX/Alameda 也可以:他们可以把 FTT(和 SRM)token 放在盒子里,然后把钱拿出来(从顾客那里)。他们可以把美元拿出来,你知道的,永远不会把美元还给别人。他们最终被清算了。这些 token,FTT 和 SRM,在某种意义上有点像真正的可 token 化的东西。但在其他意义上——不是!

但钱去了哪里

在上一章中,我试图捕捉 FTX 资产负债死亡螺旋至破产时的问题。但是,正如我所说,这个账户中缺少了一些重要的东西。缺的是钱,是 FTX 在某个时刻拥有大约 160 亿美元的客户资金,但其大部分资产都是它自己创造的 token。它没有为这些 token 支付 160 亿美元,甚至 10 亿美元都不到。钱存进来了,但当客户来到 FTX,撬开保险箱的门时,他们发现的只有满箱的蛛网和 Serum。钱去哪儿了?

我不知道,但主线故事似乎是 FTX 把钱给了 Alameda,Alameda 输光了。我并不确定这里的操作顺序。最合理的解释是,Alameda 先是亏了钱,在今年春夏加密市场崩溃期间,Alameda 花钱支持其他倒闭的加密公司,然后 FTX 转移客户资金支持 Alameda。Alameda 再也没有把钱赚回来,最终所有人都注意到钱不见了。

所以路透社上周报道:

据两位知情人士透露,至少有 10 亿美元的客户资金从崩溃的加密交易平台 FTX 中消失

知情人士透露,该交易平台的创始人 SBF 秘密地将 100 亿美元的客户资金从 FTX 转移到 Alameda Research

他们说,这份巨额资金中的很大部分已经消失。《华尔街日报》上周末报道:

据知情人士透露,Alameda Research 和 FTX 高层知道 FTX 将客户资金借给了 Alameda,以帮助其偿还债务

知情人士称,加密对冲基金三箭资本(Three Arrows Capital)6 月倒闭,给 Voyager Digital 等加密经纪商带来了损失,Alameda 面临着贷款人的大量催缴

香港时间周三晚些时候,Alameda CEO Caroline Ellison 在与 Alameda 员工的视频会议上表示,据知情人士透露,她、SBF 和另外两名 FTX 高管 Nishad Singh 和 Gary Wang 都知道向 Alameda 发送客户资金的决定

知情人士表示,Ellison 在电话中表示,FTX 利用客户资金帮助 Alameda 偿还债务

知情人士表示,Alameda 曾贷款为非流动性风险投资提供资金

到这里,我们纯粹处于推测阶段,但你可以想象到其中可能会发生的多种情况:

1. 今年早些时候,加密市场的价格和公司都出现了暴跌,Alameda 发现了一个巨大的机会,它动用了尽可能多的资金,以极低的价格购买大量资产,但由于处于加密寒冬,该公司无法动用大量资金,而且还不断接到贷方的催缴,因此,Ellison 和 SBF 商议后决定,他们不能放过这个机会,利用 FTX 客户的资金来处理。他们会在短时间内通过不亏损的交易大赚一笔,然后连本带利地偿还客户的资金。然后,故事的结局很悲——但可以理解,如果你在一个监管宽松的行业里经营一家不透明的企业,客户把他们的钱托付给你,你用这些钱进行你认为利好的赌局,但是赌输了,这种情况有时会发生。

2. 今年早些时候,加密市场的价格和公司都出现了暴跌,Alameda 陷入了困境并亏损了很多,还面临着贷方的催缴,Ellison 和 SBF 意识到,如果没有资金援助,Alameda 将会破产,因此他们动用 FTX 客户资金来支撑 Alameda,并赌上赎回权。这个故事和前一个没有太大的区别,虽然更糟,但也很可以理解。这是此类事件典型的处理方式,为什么有人会使用客户资金默认假定。没有人想要失败,没有人想要承认他们损失了钱,如果有一个监管不严的「钱罐」,他们可以拿来用于掩盖损失,有时他们会这样做。

3. 加密市场的价格和公司在今年早些时候暴跌,FTX/Alameda 说:「我们处于一个信心主导的行业,如果这些公司崩溃,那么投资者就会对 crypto 交易平台失去信心,这对我们的业务不利。」要么以一种好的、希望加密货币繁荣的方式,要么以一种坏的方式,或者两者兼得。所以他们用客户的钱来救助这些公司。这是一段我和 SBF 在 7 月份的彭博加密峰会上讨论这种方式可能性的视频,他在视频中说:「我们有一个明确的救助原则,就是为了保持加密生态系统的健康,我们在做这件事的过程中损失了相对较少的资金」。如果这样做能提高人们对加密货币的信心,Alameda/FTX 愿意出钱救助其他公司。当然,其中并未谈到 FTX 会用客户的钱做这件事的可能性。

4. 加密市场的价格和公司在今年早些时候暴跌,FTX/Alameda 发现了一个廉价获取新客户存款的机会,并将其用于不法行为。比如,你为某个破产的加密借贷平台的股权支付零美元,你将客户转到 FTX,你将随意套现这些钱,假设大多数人会信任 FTX(他们的救世主)而不套现,然后就可以用他们的存款为你疯狂的投机提供资金。如果 FTX/Alameda 已经因为某些不法目的使用了客户存款,并损失了大量资金,那么获得更多的客户存款将是维持这个坏循环的一种方法。

5. FTX/Alameda 将客户的钱投入到奢华的生活方式中。这一点在这里似乎不太可能——他们睡在办公室的豆袋椅上,但这通常是丢失客户资金的一个非常常见的表面现象,你需要一些会计工作。

6. FTX/Alameda 将客户的钱引向了有效利他主义。SBF 似乎慷慨地资助了许多慈善机构、人工智能和流行病研究、民主党政治候选人等。资产负债表上有一个 5 亿美元的项目是「Anthropic」,是对一家人工智能安全公司的风险投资。在此前彭博加密峰会上,我问 SBF:「你从事的行业是把钱从那些人(不会把钱用在投机上的人)那里转移到动物慈善机构、流行病研究和拜登。这种观点是太愤世嫉俗了,还是一点都不愤世嫉俗,还是怎样?」假设 FTX 和 Alameda 通过运营加密交易平台和做市商赚取了大量的费用和价差,所以他们合理得从诸多客户那里拿到钱,并将其用于慈善事业。但「不够愤世嫉俗」可能是正确答案。

原文链接

7*24小时快讯

热门资讯

最新活动