Compound 新提案拟缩减流动性奖励,流动性挖矿过时了吗?

原文标题:《Compound 拟缩减流动性奖励 驱逐投机者》

撰文:凯尔

在 2020 年掀起流动性「挖矿」浪潮的 Compound 正在逐步弃用这套激励措施。

几天前,Compound 社区成员 Tyler Loewen 发起了 92 号提案,提议将现有 COMP 奖励减少 50%。3 月 27 日,该提案被投票通过并开始执行,这使得 COMP 每日释放量将由 2312 枚降低至 1156 枚。

在社区看来,通证奖励吸引了许多投机者前来进行收益耕作,他们并不是协议真正的使用者,在获得奖励后会立即倾销 COMP,这对于真正的用户和通证持有者极为不利。

在通证奖励降低后,Tyler Loewen 还计划于 4 月 15 日发起取消流动性奖励的提案,他认为,将奖励用在借贷的实际业务层更有意义。

Tyler Loewen 最终的目标是引入替代奖励计划「kickstart 奖励」,该方案的逻辑是提高某资产的存款年化,以快速壮大该资产的市场规模,当存款量达到一定程度,借贷利率也将变得足够低,如此一来可以吸引更多的借贷活动。

自流动性贡献奖励兴起以来,DeFi 的整体市场规模获得了大幅增长,但其弊端在此期间也显露无遗。普遍性的流动性激励往往吸引许多不忠实的流量,不利于协议长期发展。在业内人士看来,将激励用在使协议更快满足市场需求上是更好的选择。

Compound 通过流动性奖励减半提案

2020 年 6 月 15 日,以太坊借贷协议 Compound 开创性地推出流动性激励计划,向参与借贷的双方分发 COMP 通证奖励。此举成为引爆 DeFi 市场的导火索,Balancer、Curve、SushiSwap 等应用纷纷推出激励机制,引发了一波「收益耕作」的淘金潮。

近两年后的今天,流动性挖矿的鼻祖 Compound 开始认真考虑停止 COMP 激励计划。社区认为,通证奖励吸引了许多投机者前来进行收益耕作,他们并不是协议真正的使用者,在获得奖励后,会立即倾销 COMP,这对于真正的用户和通证持有者极为不利。

3 月 19 日,Compound 社区成员 Tyler Loewen 在治理模块发起了以「COMP 奖励调整」为主题的 92 号提案,他提议将现有 COMP 奖励减少 50%,作为 Compound 彻底停止流动性激励的第一步。

Compound 奖励减半提案获批

Tyler Loewen 称,COMP 奖励计划的最初目标是将通证分发给协议用户,虽然这是启动 Compound 和奖励早期用户的有效方式,但为了利润而进行 COMP 耕作的做法已经变得非常成问题。他观察到,当前,奖励计划分发的大多数 COMP 会立即售罄,这种耕作行为不会为协议或现有用户和通证持有者带来价值。

3 月 24 日,这项提案获得了超过 88 万 COMP 的赞成票,8.75 万 COMP 的反对票。最终,在 Polychain Capital、MonetSupply、GFX Labs、Pantera Capital 等机构的支持下,该提案顺利通过,并已于 3 月 27 日开始执行。

按照原先的 COMP 分发方式,每日分发 2312 COMP,这种分配机制将一直持续到储备金用完为止。分配给储备库的超 450 万 COMP 全部分发完毕将花费大约 4 年时间。按这个进度,COMP 奖励预计还将持续两年多。

在 92 号提案通过后,COMP 每日分发将降低至 1156 枚,这意味着收益耕作的收益率将降低 50%,而分发时间也将延长。

从当前社区的讨论来看,许多人对于停止奖励分发持开放态度,社区成员 Clairvoyant Labs 表示,同意结束 COMP 的通货膨胀,以使 COMP 持有者的份额不再被稀释。

根据 92 号提案发起者 Tyler Loewen 的计划,他还将于 4 月 15 日再次发起「将现有奖励降低为零」的提案,「该提案标志着以牺牲协议、用户以及通证持有者为代价的 COMP 农耕时代即将结束。」

这项提案能否被通过还有待投票决定,但 Compound 社区驱逐投机者的意图十分明显。

社区拟引入替代奖励计划激励用户

截至 3 月 29 日,Compound 协议锁仓的加密资产总价值(TVL)为 72.8 亿美元,近 7 天上涨了 3.79%。奖励减半的提案通过后,协议的 TVL 暂未大幅流失。

可以预见的是,如果停止奖励发放,用户在 Compound 的质押收益率也将大幅下降,届时追逐存款收益的用户不排除会迁移去其他协议,存贷资金流动性不足的风险可能会出现。

为了防止这种情况发生,Tyler Loewen 认为,Compound 需要进一步优化利率模型。他表示,协议的市场规模和活动不应由 COMP 奖励来决定,而应该让供需接管。「过去的时间,我们深深忽视了利率模型,当前的次优利率模型可能难以维持各种资产的借贷市场,同时保持足够的流动性。」

当前,在 Compound 存入主流资产的利率相比 AAVE 等借贷平台不占优势。以存入 USDT 为例,AAVE 的年化收益率为 4.89%,dForce 为 6.41%,而 Compound 为 3.55%;存入资产为 ETH 时,AAVE 的年化收益率为 0.39%,dForce 为 1.02%,Compound 仅为 0.07%。

由于收益率不及其他 DeFi 协议,Compound 的 TVL 当前排在 DeFi 协议第 8 位,落后于 Lido、Maker、Aave 等其他具有「理财」属性的应用。

Compound TVL 排在 DeFi 协议第 8 位

社区成员认为,Compound 的利率模型还有优化的空间,需要智能衡量市场供需关系,并随之实时调整为最优的利率水平,以吸引用户加入。

此外,一旦 Compound 停止流动性激励的提案通过,Tyler Loewen 还计划引入替代奖励计划「kickstart 奖励」,该方案是在三个月内以 Y% 年化收益率激励某个资产的市场规模达到 X 美元。其中的 X 和 Y 作为变量尚有待讨论。

比如,Compound 想要开通 APE Coin 的借贷通道,但流动性不够,那么平台便可以使用储备金提高 APE 存款池的收益率,例如以 8% 的年化收益率吸引 1000 万美元的存款。Tyler Loewen 认为,只有吸引储户提供足够的流动性,才能降低借贷成本,吸引更多借贷活动。

Tyler Loewen 的提案计划公布后迎来许多讨论,多数社区成员认为,相比统一向所有存款和借贷用户发放奖励,将激励用在借贷本身的业务场景中是更理想的方案。

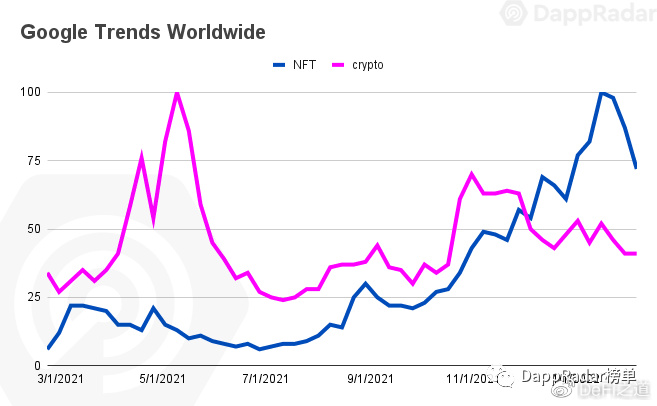

Compound 流动性激励策略的改变也给其他 DeFi 协议带来启发。当前,除了 Uniswap 不再分发 UNI 外,多数 DeFi 协议仍维持着流动性激励方案,但这种方式的弊端早已显现,流动性奖励往往难以有效提升协议的真实使用率,对协议的长期发展不太有利。

DeFi 行业观察者认为,在认识到流动性挖矿的弊端后,协议们应该将目光着眼于需求,并将激励用在满足需求方面,比如在人们有新资产的交易需求时,DEX 协议可以通过激励方式快速提高新资产的流动性,以降低交易滑点,从而吸引用户前来交易。「当激励回归业务场景,而不再追求短暂的 TVL 和用户增长,才能让协议走在良性的发展轨道上。」

7*24小时快讯

热门资讯

最新活动