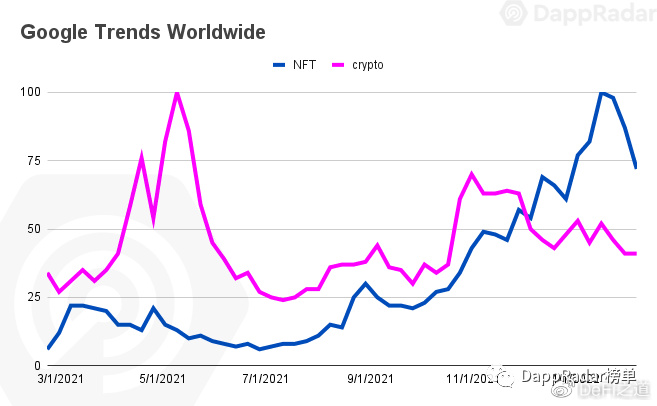

Cosmos生态跨链的能力和边界:龙头项目Osmosis详解

Cosmos作为早期跨链生态,曾一度沉寂,但在过去一年内,随着生态项目的丰富,Cosmos生态体系迅速崛起,成为跨链解决方案中的强劲选手。

Osmosis是Cosmos生态内的龙头DEX,在过去一年内TVL不断增长,目前稳居10+亿美元,FDV达到~55亿美元,在Coinmarket Cap排名第211。

跨链是区块链世界绕不开的一块主题,未来的公链格局如何,很大程度上取决于公链间的跨链能力。链茶馆尝试剖析Osmosis,来理解Cosmos生态内的跨链运作方式,从而更好地理解当前跨链解决方案所面临的挑战。

本文目录:

1. 产品机制:桥+DEX

1.1 作为桥:通过IBC进行的跨链转账1.2 作为DEX:自由调节参数的AMM协议1.3 其他功能及互操作性的未来

2. 通证经济:分级+多重质押带来高APR

2.1 代币功能2.2 代币分配

3. 运营现状:生态内龙头,生态外待桥接

4. 团队及融资

5. 优势及风险

1. 产品机制:桥+DEX

Osmosis是一条应用链,用一条独立的链承载了Osmosis这一完整应用。其应用功能可以理解为Cosmos生态内的桥+DEX,同时提供了IBC跨链转账和资产交易这两个核心功能,可以说是Cosmos生态内的Defi门户。

需要注意的是,跨链转账和资产交易是需要先后进行的两个部分,用户需要先将其他链的资产通过IBC转移到Osmosis链上,随后通过Osmosis链内的交易池来进行资产交易,而并不能直接跨链交易。因此,Osmosis还停留在「桥+DEX」的拼接,而非「跨链DEX」。

1.1 作为桥:通过IBC进行的跨链转账

Osmosis的跨链转账功能在官网的「Asset」界面实现。界面内会显示与Osmosis相连接的各条链上的资产,通过Deposit/Withdraw,就可以将其他链上的资产转入/转出Osmosis链。Deposit/Withdraw在这里就是对跨链的一种描述。

下图中的余额,其实是已经转移到Osmosis的资产,如图中的0.000051个ATOM,是在账户的Osmosis链的地址内,而非Cosmos Hub链的地址。如果资金在其他链内,不会显示余额。

这里补充下IBC跨链的背景。Cosmos生态内的链通过IBC进行通讯,每条链都是主链并且自己为安全性负责。跨链时,链A锁定代币a,并将这一锁定证明传递给链B,随后链B会铸造自己链上的映射代币a',链B可以销毁映射代币a',销毁后则链A解锁原来被锁定的代币a。因此,转移到Osmosis的资产,是跨链来的资产,不能算是原生资产(native asset)。

常用的跨链转账场景是,用户从交易所购买Atom,转账到Cosmos Hub地址内(大交易所如币安,可能只支持Atom转账到Cosmos Hub地址),随后跨链转移到Osmosis上,再在Osmosis链上购买Cosmos生态内的其他项目代币。

读者也许会问,为什么不能在Cosmos Hub链上直接兑换其他代币呢?也是可以的,这依赖于Cosmos Hub链上的DEX应用,现有的DEX是Gravity DEX,但是这一交易所缺乏原生代币激励、交易深度浅,使用广泛度并不如Osmosis。Osmosis在通证经济上的优势是其成为Cosmos主要DEX的重要原因,会在第2节详述。

1.2 作为DEX:自由调节参数的AMM协议

作为AMM,Osmosis最大的特色在于可以自由调节参数,创建定制化的流动性池。

可以自由调节的参数包括:两个资产的价值比例、交易手续费、LP退出手续费等,下图所示即在创建界面中输入资产价值比例、交易手续费的参数。

目前开设的几十个流动性池中,大部分仍然按照资产价值比例5:5、交易手续费0.3%的通用规则,但也有部分流动性池有特殊参数,如NGM/ATOM资产比例为6:4、AKT/OSMO的交易手续费为0.2%。

除了自由调节的参数外,「定制化」也体现在每个流动性池的激励分配将由社区投票决定,所有给Osmosis验证节点质押OSMO的用户均可以投票。这部分在第2小节将详述。

Osmosis的愿景,是取代中心化的交易所,并且成为AMM的试验田。在ETH生态内,高手续费可能无法支持各类AMM的存在,因而会形成早期玩家Uniswap、稳定币玩家Curve等几家垄断的局面。在Cosmos生态内,交易手续费非常便宜,每笔交易大概在0~0.05美元内,可以支持不同流动性池的试验,也许会催生不一样的流动性生态。

1.3 其他功能及互操作性的未来

Osmosis还有三个不容忽视的功能特点:1)零手续费交易;2)其他生态内App的可互操作性;3)防止MEV。后两者尚未完全实现,需要等待落地。

零手续费交易

Osmosis不论在转账还是在兑换、抵押流动性时,如果用户选择低速选项,都可以零手续费完成交易,而实际上速度也不低,笔者亲测几秒完成。对于习惯了支付手续费的用户来说,这无疑是个亮点,而且也方便用户在没有平台代币$OSMO余额的情况下完成必要操作。

可互操作性

在今年3月,Osmosis宣布集成了CosmWasm模块。CosmWasm为开发者提供了丰富的开发工具,利用CosmWasm搭建的智能合约能够和Omosis链兼容。可以期待,未来会有一批收益聚合器、借贷平台、自动LP管理工具等,能够方便地和Osmosis交互。

4月13日,Cosmos宣布完成Theta升级,新增链间账户功能,对于Osmosis来说同样是利好。链间账户可能使得在其他链上的必要操作,在Osmosis界面内就可以完成。比如,用户可以从Osmosis取出$UST,然后直接质押到Anchor获取收益,所有步骤都不需要离开Osmosis官网前端。

防止MEV

在Osmosis的未来路线图中,还包括防止MEV(三明治攻击)的功能。这一功能将会对交易信息进行加密,在交易过程中对验证者不可见,只有交易完成后才开放,让验证者无法通过调整交易顺序来获利。

通证经济:分级+多重质押带来高APR

2.1 代币功能

平台原生代币$OSMO的功能包括:1)在公链使用层面,质押$OSMO保证以保证网络安全,同时$OSMO也是公链使用手续费,分发给节点质押者;2)在应用层面,$OSMO作为DEX的交易手续费,和新释放的部分$OSMO一同用于激励流动性提供者;3)在治理层面,节点质押者可按比例获得投票权重。

公链使用层面

由Cosmos生态内的公链不共享共识,每条链要为自己的安全负责,因此Osmosis也有自己的验证节点。散户可以将$OSMO委托给节点运营商,同时支付一定的佣金,获取质押收益,同时也获得投票权利。

如果要解除质押,需要等待14天,这14天中不会产生质押收益。

应用层面

平台通过分级质押和超流态质押,提供了较高的APR以吸引用户,这也是其通证经济模型中最有特色的部分。

以ATOM/OSMO交易对为例,用户可以质押到1天解锁/7天解锁/14天解锁这三种不同的分区里,解锁时长越长的分区收益越高。解锁时长指的是,在解除质押时,本金必须要存满对应的最少天数才能拿出,但是收益可以立即取出。这也就意味着流动性有更长的质押时间保证,如果提前取出就要承担时间成本。

这有些类似Curve的质押时间权重,质押时间越长、获得的收益和投票权重也就越高,激励用户长时质押。

Osmosis流动性激励的另一个特色在于「超流态质押」,简言之即在质押LP的同时,可以不耗费额外成本而同时获得质押节点的激励。上图中14日解锁的分区中,除了常规的52.03%激励外,还有额外的15%节点质押激励。

这部分激励的来源,是平台按照用户质押的LP铸造了对应数量的$OSMO,并将其委托质押给节点运营商。如上图案例,质押了~60个$OSMO,对应新铸造了~30个$OSMO,可获得~67%的APR。节点运营商可由用户自己选择。

新铸造的$OSMO,会以天为单位重新销毁和铸造,以此和用户的实际质押数量保持对应。此外,超流态质押仅限选择了14天解锁期的用户可选。

另外,Osmosis上的流动性池可以添加第三方激励。下图中的流动性池,除了能够获得$OSMO本身的激励外,还能够分配到相应的第三方代币激励,方便第三方项目引导用户添加流动性。

治理层面

Osmosis的投票治理范围,主要包括流动性池的激励分配、质押人数量等参数。

当前共有1.22亿枚OSMO被质押,提案通过要达到的最少票数为20%,即~2,400万票。散户委托的验证节点将会代替散户投票,但是散户也可以自行投票,覆盖验证节点的票。

需要注意的是,1.22亿枚票应该是包含了超流态质押的$OSMO,因为超流态质押也会赋予用户投票权;但在计算$OSMO总数时,由于超流态质押的$OSMO已经算在了LP内,因而不会重复计算。

2.2 代币分配

Osmosis代币采取有限通胀模型,总量约10亿枚。创世生成1亿枚,第一年新释放3亿枚,其后每年减发1/3,即第二年释放2亿枚,第三年释放1.33亿枚,以此类推,按照这一速率最终释放的总量将会接近10亿枚,在8年后基本释放完毕。

创世阶段生成了1亿枚,一半空投给ATOM持有者,另一半作为战略资金留存。每年新释放的代币中,25%作为质押奖励、25%作为开发分期归属、45%作为流动性挖矿激励、5%作为社区资产。

预估整体供给中,流动性挖矿激励占~40%,质押激励占~22.5%,开发团队分期归属的资金占22.5%,早期空投、战略资金库、社区资产占余下的~14.5%。

流动性挖矿激励总量固定,但每个池子的分配由社区决定。每个池子会有一个「分配得分」,池子的激励量按照分配得分占总得分之比来决定,而分配得分由社区投票决议。

3. 运营现状:生态内龙头,生态外待桥接

作为Cosmos生态内的龙头项目,Osmosis做到了TVL和跨链转账额的双高。

Osmosis当前TVL达到13.5亿美元,是个相当不错的成绩。其中,$OSMO占比最高,约40%;$ATOM次之,约20%;$UST和$LUNA分列第三第四。

高TVL应该主要得益于Osmosis的高APR。如前所述,Osmosis也存在竞争对手Gravity Dex,但后者由于缺乏原生代币作为流动性激励,TVL几乎不值一提,头部流动性池ATOM/OSMO的TVL仅~100万美元,而Osmosis上的ATOM/OSMO流动性达到~4亿美元。

在IBC跨链功能上,Osmosis也占据鳌头,过去30天的IBC转账额度~40亿美元,比第二名Terra和第三名Cosmos之和还多。

在IBC跨链功能上,Osmosis也占据鳌头,过去30天的IBC转账额度~40亿美元,比第二名Terra和第三名Cosmos之和还多。

IBC转账额度高的原因,除了零手续费的转账体验外,大概来自于最全面的跨链通道。在跨链能力上,Osmosis和38条链相连接,已经覆盖了Cosmos生态中绝大部分活跃的链。除了和Evmos的通道有阻塞外,其他基本畅通。相对地,Terra和Cosmos所联通的链分别为14条和34条。

但值得注意的是,Osmosis所支持的资产都是Cosmos生态内的,也就是说并不支持ETH、USDC等外部资产。而相对地,Terra生态的产品支持ETH跨链资产,因此不难理解为什么Terra生态的总体TVL高达260亿美元,其中头部Dex的Astroport这一个产品的TVL就和Osmosis相当。

Osmosis团队应当也在进行这方面的努力,但是策略较克制。团队在今年1月的一篇博文中阐释过对于桥接ETH资产的想法,其中指出,桥接ETH资产有个严峻的问题:来自不同桥的资产是不同的,会造成用户体验的混乱和流动性的割裂。

事实上,这也正是Terra生态内ETH/USDC等外部资产的问题。下图是Astroport的兑换界面,可以看到ETH/USDC均有多个版本的代币。

Osmosis的愿景是取代中心化的交易所,因此希望避免出现同一资产的不同版本,对于桥的提供者的选择会非常谨慎。可以想见,桥接Cosmos生态外的资产总会提上日程,只是还需要等待。

4. 团队及融资

Osmosis核心团队与Cosmos渊源颇深,两位联合创始人中,Sunny Aggarwal是Tendermint 前首席研究员,另一位Josh Lee是Cosmos钱包Keplr Wallet的主要开发者。二人的Twitter显示,Sunny Aggarwal现居美国新泽西,Josh Lee现居韩国首尔。

在2021年10月,Osmosis通过出售代币获得了一笔2,100万美元的融资,Paradigm领投, Robot Ventures、Nascent、Ethereal和Figment参投。这也是Paradigm投资的第一个ETH生态外的DEX。

5. 优势及风险

链茶馆总结Osmosis的核心优势包括:

1)凭借覆盖全面的IBC跨链转账功能、多重质押带来的高ARP,Osmosis优秀的用户体验使之成为Cosmos生态内的龙头跨链桥+DEX,TVL稳居10+亿美元,目前位列所有Defi项目TVL的第21位(数据来源:Defi Llama)。未来如果实现ETH/USDC等外部资产的桥接,预计会带来资金量的又一波涨幅。

2)享受Cosmos生态红利,未来可能新增的空投及链间账户带来的跨链操作升级,都可能带来Osmosis用户和资金的增长。

Osmosis面临的主要风险为:与Cosmos生态共存共荣,面临来自Polkadot、LayerZero等其他跨链解决方案的竞争。Polkadot生态还刚刚开始,TVL远不如Cosmos生态,Osmosis暂且占据先发优势;但是LayerZero及建立在其之上的Stargate发布不久,TVL已经达到~26亿美元,吸金能力极强。

理解了Osmosis的运作方式后,最有趣的问题仍然是:未来世界的跨链将会如何运作?在Stargate的路线图中,很快会部署到Cosmos Hub和Osmosis链上,结合Osmosis缺乏Cosmos生态外资产的现状,集成Stargate或许会为Osmosis带来更多IBC以外资产的涌入,但也或许会由于跨链的方便,Osmosis无法独占资金而造成一部分资产外流。

无论如何,Osmosis让我们看到了一个自成体系的跨链生态运作方式,但目前优秀的体验还仅仅停留在相对封闭的IBC生态内;而未来的不确定性在于,当这个独立生态与外部资产连接时,会发生什么变化。

如Osmosis团队自己的思考,桥接外部资产容易带来资产不统一、流动性割裂的问题,未来将如何解决?如果资金能够完美地在所有独立公链和公链生态之间流通,对已有玩家的格局又会产生什么影响?拭目以待。

7*24小时快讯

热门资讯

最新活动