算法稳定币的魔戒梦:LUNA之后,不会再有下一个UST

在文章开始前,先讲一个故事:

2015 年 4 月,顶级投行高盛以近 5000 万美元的资本领投了一家科技初创公司,仅 3 年后,它的市值便翻了 60 倍,达到 30 亿,每年盈利约 1000 万美元。他们的业务很简单,就是在日异月殊的区块链行业,提供一个一成不变的资产。

这家公司就是 Circle,如今市值 90 亿,其主打产品 USDC 发行总量超 500 亿美元。在一个人人高喊「de-Bank」口号的行业,这家看似「过时」的银行却以最低的风险,吃到了行业最大的红利。

稳定币,这个区块链行业最基层的领域,在短短两年的时间里涌现出近百个项目,总市值一路高歌猛进到 2 千亿美元。从早期最单纯的避险功能,到现在所有生态的绝对底层资产,它就像中土世界里的那枚魔戒,勾引出了所有人的欲望。它桥接所有公链生态,驱动无数协议和应用,是加密领域必不可少的基础设施,也是当之无愧的最大赛道。

早在这个领域崛起之前,机构们就已经在这里做好了布局。Circle 的背后不仅有高盛,还有百度这样的互联网大厂和比特大陆这样的挖矿巨头,Tether 的背后是 Bitfinex,MakerDAO 的 DAI 背后有 a16z。这其实并不奇怪,做好一个稳定币项目不仅需要庞大的启动资金作为背书,还要有过硬的做市能力。也正是这个原因,稳定币赛道一直都是机构的盛宴,人们似乎只能袖手旁观,看着大资本们瓜分这片沃土,直到算法稳定币的出现。

算法稳定币带来了一个新的叙事:摆脱背书的束缚,依靠算法实现锚定。这是一场为民而生的改变,通过一个去中心化的稳定机制,人人都能分到稳定币赛道的蛋糕。但在这场算稳革命里,无数项目都死在了征服中土的路上。

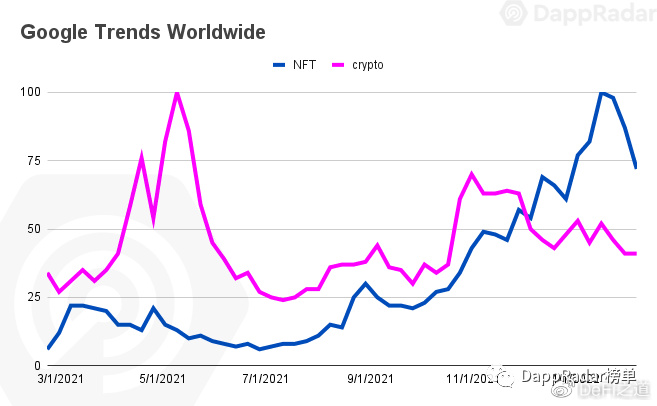

当前,UST 势头大起,成了人们眼中那个夺下加密魔戒的指环王,这个高举去中心化大旗的算稳领袖让人们对算稳的未来又燃起了希望。前几天,NEAR 以惊人的速度完成 3.5 亿美元融资,随后立即透露出自己的算稳计划:绑定 NEAR 与 USN,并推出自己的 Anchor。一时间所有人都认为,UST 的成功,说明算稳的路子是走得通,且值得走的。

但实际情况真的是这样吗?

为了弄清这个问题,我与 Multicoin 合伙人 Mable Jiang、dForce 创始人杨民道,以及真本聪索老师 (0xSoros) 分别从 VC、Builder 及 Investor 的角度进行了探讨。

我将在下文中告诉你,为什么 LUNA 很难被复制,以及为什么去中心化算稳很可能会是死路一条。

Mission Impossible——再造 LUNA

伴随着「搞庞氏」、「踩空气」的指责与质疑,LUNA 在接近零抵押的情况下,做出了一个加密市场市值排名第 3 的大型稳定币,你必须承认,这是一个不可思议的商业奇迹。但尽管有它的学习价值,商业奇迹最危险的地方,就是让你误以为自己也能创造奇迹。

算稳的机制虽然极具诱惑力,但 LUNA 只是数十成百个项目中的幸运儿,大多数算稳项目实际上仍处于水深火热之中。如今公链想顺着 LUNA 走过的老路复制出下一个奇迹,恐怕是一个不可能完成的任务。

算稳为什么这么诱人?

不管是链上的稳定币还是链下的法币,在设计、发行与流通时都离不开「铸币税」(seigniorage)这个词。在当今,它是指货币发行方在吸纳等值财富后,通过货币贬值的方式积累财富的经济现象,说白了就是印钞票,自古以来,这都是最赚钱的生意,因为它能够捕捉到整个社会经济活动的红利。

在当前的加密世界主要有三种类型的稳定币:法币背书、加密资产背书,以及算法稳定币。

法币背书的稳定币通过 1:1 兑换法币的足额抵押来实现锚定,一般在铸造或赎回的过程中收取 0.1% 左右的铸币税。考虑到加密资产的波动性,像 DAI 这样由加密资产背书的稳定币采取的则是超额抵押机制,收益来自交易手续费以及持币者支付的利率。

而像 UST 这样的算稳之所以如此诱人,就是因为它拥有三者中最高的铸币税。通过引入一个挂钩的波动性 Token,算稳把流入系统内的所有资金都变成了铸币税,也就是人们常说的「Print money out of the thin air」,这种机制极大地降低了启动成本,一定程度上提升了锚定速率,但同时也伴随着与生俱来的脆弱性。

自 DeFi Summer 以来,算稳项目像雨后春笋一样到处生长,试图通过这个机制吃到稳定币的红利。但从 IRON 到 BAC 再到 FEI,这片战场可以说是尸横遍野,活下来的算稳寥寥无几,而要说胜者,恐怕就只有 UST 一个了。

成为下一个 LUNA,公链需要具备什么?

在 NEAR 将推出算稳的消息流出后,我们似乎看到了这样一种趋势:公链也希望结合 LUNA-UST 的模式,为吸引外部资金,并促进生态发展。但当讨论到是否会有下一个 LUNA 时,真本聪索老师说的一句话我印象非常深刻:「UST 的今天,是天时地利人和的结果,下一个 LUNA 也许还是 LUNA,就算不是,也不会是其他公链」。

的确,LUNA 的成功是团队运作、资本助推和时机加成的产物,这就好比说再复制一个苹果公司,并不是那么简单的。那么就拿 NEAR 来说,如果想要成为 LUNA,它需要具备什么?

首先就是要有准确的定位以及合适的时机。Terra 团队一开始的定位始终非常准确,就是金融市场。因此我们看到,无论是之前的线下零售,还是如今 Anchor 这个链上银行,团队都一直在 UST 的应用市场上下功夫。而 LUNA 比较幸运的是赶上了 DeFi Summer 和公链叙事的潮流。在这之前,UST 线下零售的市场一直打不开,但把自己包装成一个 L1 公链后,UST 的应用场景一下就打开了。

其次就是团队运营。Terra 团队 LFG(LUNA Foundation Guard)打得最好的一张王牌,就是 Anchor,这或许是加密领域有史以来最成功的广告营销。在一个波动性极大的市场,能够长期提供稳定、高回报的储蓄服务是非常具有吸引力的,在行情不好时,它捕捉到投资者最强烈的情绪——恐惧。现在,只要是希望在加密市场寻求稳定被动收入的人,第一个想到的就是 Anchor。

UST 的市值与 Anchor 的 TVL 有着直接的线性关系。上图取自 Coin MarketCap,下图取自 DeFi Llama

另外,在正确的时间与正确的人合作也至关重要。比如 UST 与 Abracadabra 的合作,就是 UST 成功解锁加密市场的一大关键。在去年中下旬,Abracadabra 在以太坊上推出了 Degenbox,以 Loop 的形式为 UST 用户提供存款杠杆,把 Anchor 20% 的 APY 提高了整整几十个点,一下就让 UST 在与 USDC、DAI 等稳定币巨头竞争时有了更强的吸引力。现在,UST 无论是在以太坊上的 Curve,还是 Avalanche 上的 Trader Joe 里,都是数一数二的 TVL 主力。

当然最关键的,还是 LFG 背后强大的资本推力。UST 成功的背后,是强大的「钞能力」,在去年 5 月 LUNA 发生死亡螺旋时,没有 LFG 的托底,UST 恐怕已经和其他算稳一样万劫不复了。而如果 Anchor 没有得到巨额的补贴,UST 也不会有今天这么强的琳迪效应。

去年 5.19 实际已触发了 LUNA 的死亡螺旋,LFG 事后宣布储备数亿美元以保障 LUNA 价格。图片取自 Coin MarketCap

作为一个行业的见证者,你其实可以感觉到,现在的加密市场已不再适合新算稳的生长。如今的稳定币赛道已是一片红海,不仅没有足够的时间去建立琳迪效应,愿意与你合作的大型项目也越来越少,在这种环境下,大小项目之间的马太效应更格外突出。你可以问自己一个最简单的问题,在 APY 相同的情况下,你是愿意去为 USN 这个新算稳承担风险,还是持有久经沙场、共识更强的 UST?

公链玩算稳?恐怕没那么容易

关于公链下场做算稳,dForce 创始人杨民道有这样一个观点:「由应用到公链,和由公链到应用,是两个完全不同的概念。」这里有一个很关键的问题,就是通用型公链下场做应用的困境。

首先我们要弄清楚,公链为什么要下场做应用?毫无疑问,自然是为了拉动生态的发展。比如 BNB 链下场扶持 Pancake Swap,促进自己的 DeFi 生态。但我们发现,BNB 生态的 DeFi 无论在项目的个体实力,还是整体赛道的活跃程度上,都无法和以太坊 DeFi 相比。

当然,这其中肯定有先来后到的因素,但更关键的原因,还是去中心化程度的问题。对于一个开发者来说,在以太坊上做 DeFi 开发,成功的概率其实要比在 BNB 链上大一些。最简单的例子就是 Sushi,在优化了产品模型后,Sushi 在很短的时间里就对 Uni 造成了巨大打击。但在 BNB 链上就不一样了,Pancake 有 Binance 的直接扶持,这就让这就让 Pancake 站在了不同的起跑线上,实力层面也和其他竞争者拉开了距离。当开发者知道自己获胜的几率很小时,也就不会再去尝试新项目了。这也就是为什么现在很多公链宁愿开设基金会给项目资助,也不去自己做项目的原因。

那为什么作为三大公链之一的 LUNA 做稳定币就成功了呢?

实际上在这个命题里,LUNA 的成功并不是做出了一个市值超大的稳定币,而是讲述了一个成功的公链故事。要知道,LUNA 本质上是一条用 Cosmos SDK 打造的金融应用链,生来就是要去做金融的,做自己的稳定币也是理所当然的事。

在开始向公链转型之前,LUNA 讲的故事是主推线下零售市场,但在公链叙事崛起后,LUNA 看到了 UST 更好的应用场景,并逐渐把自己包装成了一条公链。在这里,公链的叙事是为 UST 的推广打辅助的,目的就是为 UST 找更多的应用场景。

在转型公链后,UST 确实有了更多的应用场景。从 Mirror 到 Anchor,Terra 团队为 UST 打造了一系列应用场景,并积极与其他生态合作,把 UST 推广到其他生态。所以你会发现,尽管 Terra 生态只有寥寥二十几个应用,却占据了近 200 亿美元的 TVL。说到底,LUNA 并不在意自己的生态好不好,只要 UST 有足够的应用场景就行。

Terra 生态 TVL190 亿美元,却只有 27 个应用。相比之下,Avalanche 生态有近 200 个应用,但 TVL 仅有约 90 亿美元。图片取自 DeFi Llama

但像 NEAR 这样的通用型公链,推出算稳的目的和 LUNA 是完全相反的,USN 的使用是为了促进自己公链生态的发展,吸引更多的人才、搭建更好的应用。

这时 NEAR 就会遇到和 BNB 链同样的问题,就是公链自己下场做应用,会对生态产生负面影响。首先,要推广 USN,NEAR 就要为它搭建一个驱动引擎,比如即将要推出的 NEAR 版 Anchor。不夸张地说,这个应用必然成为驱动 USN 的核心,因此仅在这个应用场景里,NEAR 生态就很难再有其他应用来与其竞争了。

在有了引擎后,USN 还需要借贷、储蓄等一整套金融服务,所以 NEAR 还要为它搭建借贷、储蓄应用。这样一来,NEAR 就很容易把自己 DeFi 生态的发展给扼杀掉,就算 USN 成功了,NEAR 推动生态发展的初衷也很容易失败。

当然,你可以说 NEAR 做出这样的决定是为自己寻找新的叙事,这本身无可厚非,毕竟面对不断压近的以太坊 Rollup 大军,L1 新公链快速、低廉的叙事似乎已经站不住脚跟了。但照搬 LUNA 的老路,通过做算稳来吸引资本、稳定市值,往俗了说,就是一个很直白的拉盘游戏。

然而这还不是 USN 将要面对的主要问题,无论下不下场,NEAR 这一步棋都是基于「LUNA 的路已经走通」的假设之上,也就是说,NEAR 某种程度上认为在把算稳和原生 Token 挂钩,并推出一个 Anchor 后,自己的市值和生态就必然能得到显著增长。但实际情况真的是这样吗?

公链要效仿的路,LUNA 已经抛弃了

LUNA 的故事很像拿破仑领导的法国大革命,举着民主共和的大旗打下江山后,自己又加冕做了皇帝,打着去中心化和民主化旗帜的 UST,在成功把市值做大后,还是走回了传统稳定币的背书道路。一个项目做出重大转变,往往都是因为意识到老路子走不通了,UST 如今开始寻找背书也同样如此。正在或者想要效仿 LUNA 的公链可能还没意识到,如今 LUNA 已经走上了一条全新的救赎之路。

UST 遇到了什么问题?

此前质疑 UST 的声音,八九成是与「庞氏」这个词有关,想找到 UST 的问题,我们不妨回顾一下同被看作庞氏的 OHM 和那些曾经风生水起的 DeFi 2.0。

OHM 等 DeFi 2.0 最终之所以沦为了名副其实的庞氏,说到底就是两方面的原因:流动性和背书。

其实 OHM 也是想做一个去中心化的稳定储蓄币,但和锚定法币的各类稳定币不同,OHM 不是去锚定其他资产,而是通过建立庞大的储蓄来实现价格的稳定。但实际上我们看到,加密市场始终没有为 OHM 的这个叙事买单。无论团队怎么尝试,都没有为 OHM 找到一个能够大规模普及的应用场景。没有流动性,OHM 就成了持有者的一个投机游戏,赚够了就解锁走人。

另一方面,OHM 建立储蓄的方法也和算稳有很大不同。OHM 并没有赎回机制,当用户通过 Bond 铸造 OHM 后,是没有办法再用 OHM 赎回自己的资产的。也就是说,协议吸纳的储蓄并没有用来直接背书 OHM,项目仅仅只是承诺通过「协议背书」,在 OHM 价格下跌的时候进行回购,为持有者兜底。但我们都知道,这个所谓的「协议背书」从来都没有发生过。

如今的 UST,面临的实际上也是相同的问题。UST 庞大市值的背后,是令人担忧的 Anchor TVL。尽管 UST 在以太坊、Avalanche 等生态都有广泛的应用,但这些生态所提供的流动性是远远不够的,大部分人持有 UST,都是为了那 20% 的稳定 APY。

UST 170 亿美元的总市值中,超过 140 亿都锁在 Anchor 里,每年生产着 20% 的 APY。要知道,光凭借 PoS 质押和 UST 借贷产生的收益是根本无法填上这个大坑的,更何况大部分借贷出的 UST 最后都是回流到 Anchor 里进行 Loop。

现在,Anchor 每天都要亏损 400 多万美元。在今年初,LFG 再次宣布为 Anchor 注资 5 亿美元,然后不到 2 个月就烧去了 1.4 亿。律动此前在《稳定币利率长期高达 20%,Anchor 也是庞氏吗?》中做过一个详细的计算,按照当前这个亏损速度,Anchor 最多只能再支撑 3 个月。

即使有 LFG 的不断注资,Anchor 储蓄仍在持续枯竭。图片取自 Dune Analytics

说白了,UST 现在唯一的背书,就是 LFG 及背后资本的「钞」能力,为保持 UST 流动性提供着无限的子弹。但如果 LFG 之后不再往 Anchor 里贴钱,140 亿美元的 UST 将无处可去,这种情况要是真的发生了,后果甚至都没法用「不堪设想」来形容。

面对这种可持续性的可怕困境,LFG 必须开始寻找出路,要解决的问题仍然是刚才提到的两点:背书和流动性。

绑架 BTC,与加密市场同生死

既然要为 UST 找背书,什么资产才是最合适的呢?

首先排除掉的肯定是法币,因为一旦持有便会产生对手风险,UST 就一点去中心化程度都不剩了,所以背书资产必须在加密市场中选择,这样一来,BTC 就成了一个很自然的选择。于是在今年 2 月,LFG 斥资 10 亿美元,开始持续购入 BTC,甚至直接带动了 BTC 价格的上涨。

作为加密领域琳迪效应最强的资产,BTC 几乎被看作人们看作了固定收益,LFG 选择在这时购入,也是把赌注下在了 BTC 的未来上,虽然现在只买入了 10 亿多美元,但他们打赌自己购买的这 4 万多枚 BTC 在之后的 5 年或 10 年里,能带来更高的背书价值。

LFG 当前购入储蓄,其中 BTC 占 70%,USDC 占 16%,另外还有少量 USDT 和 LUNA。图片取自 LFG 官网

当然,光靠自己砸钱肯定是不够的,想要让储蓄价值跟上 UST 的市值增长,就必须建立新的背书机制,之后用户再用 LUNA 铸造 UST 时,一部分 LUNA 将不再被销毁,而是拿去购买 BTC,通过这种形式让 UST 的背书能够和市值一起增长。

而为了保证自己的 BTC 储蓄不会快速流失,LFG 还耍了一个小花招,逼着你去别的地方买 BTC。当用户想用 1 枚 UST 赎回 1 美元等值的 BTC 时,必须支付 1% 的手续费,这样一来,除非 UST 出现脱锚,BTC 储蓄将只会有增无减。

在很多人看来,LFG 买入 BTC 就等于是掀开了自己的遮裆裤,毕竟作为一个算稳,购买背书就是在扇自己的耳光。但 Do Kwon 为 UST 编织了一个很好听的故事:BTC 作为加密领域共识最高的资产,能让其他生态的用户增加对 UST 的信任,进一步扩大它的流动性和应用场景。虽然新的背书机制一定程度上削减了对 LUNA 的推动力,但 UST 的蛋糕能做的更大,长远来说对 LUNA 还是有好处的。

从这个角度看,LFG 确实下了一步好棋,他们为 UST 找到了一条双赢甚至是多赢的道路。在新的背书机制下,BTC 的成功就是 UST 的成功,UST 的失败就是 BTC 的失败,未来 UST 市值的增长不仅能够带动 LUNA,还可以助推 BTC,这不是两全其美么?

有了这样一个叙事,LFG 就没有必要止步于 BTC 了,因为这个新的机制同样可以应用在其他资产上。前不久,Terra 宣布与 Avalanche 达成合作,未来 AVAX 持有者可以直接用 AVAX 在自己的生态里铸造 UST,为此两个生态的创始人还坐下来一起开了个 AMA。要知道,AVAX 没有采用通胀的经济模型,流通总量是有硬顶的,如果 UST 的市值持续增长,AVAX 的稀缺性将会变得更高。对 UST 而言,则可以享受到 Avalanche 越发活跃的生态红利,找到更多的应用场景。

毫不夸张地说,UST 未来不想孤军奋战,它要与整个加密市场共存亡。

消灭 3Crv,试图建立核威慑

在背书上有了解决方案,LFG 还要为 UST 解决流动性的问题。稳定币赛道是一场市值争夺战,而这里的核心就是流动性。

在 Curve 出现之前,小型稳定币项目的生存环境可以说非常恶劣,几乎没有大协议愿意承担风险为去它们提供流动性,因此很多新算稳还没来得及启动飞轮效应,就已经出现了不同程度的脱锚现象。稳定币赛道能够繁荣发展,Curve 是当之无愧的英雄。大部分算稳能够活到今天,都是因为 Curve 为它们提供了保护伞,一个新的项目只要上了 Curve,多多少少都能解决自己的流动性问题。

Curve 上有一个非常关键的流动性池,叫 3Crv,这个池由 USDT、USDC 和 DAI 三大稳定币组成,是当前加密市场中最大的稳定币池之一,TVL 超 35 亿美元。之所以说 Curve 是稳定币赛道的英雄,就是因为它允许其他稳定币在这个 3Crv 池的基础上建立各自的分池,不管你是不是新项目,只要在这里建立分池,就能立刻享受到市场上的最优流动性,因此当你在 Curve 上查找稳定币池时,看到的基本都是 XXX-3Crv 的样式,UST 自然也不例外。

Curve 上的稳定币池,几乎都使用了 3Crv 池。图片取自 Curve WebApp

UST-3Crv 池是 Curve 上仅次于 3Crv 的稳定币池,TVL 超 13 亿美元,其中 UST 占了 5.7 亿。老实说,这种级别的流动性和其他算稳比起来已经很不错了,但对 UST 而言,不到 6 亿美元的 TVL 还不足以解决自己的后顾之忧,毕竟 TVL 再高,也只是一个蹭饭吃的玩家。而 3CRV 中的三巨头虽说承担了不少风险,但在为其他项目提供流动性的同时,自己也获得了相当大的福利。

以太坊主网 Curve 上 UST-3Crv 池与 3Crv 池 TVL 对比。图片取自 Dune Analytics

在聊到这个问题时,Multicoin 合伙人 Mable Jiang 和我说:「就像石油对美元的支撑一样,让 BTC 作为 UST 的背书终究是有限的,剩下的那些部分就需要依靠武力来解决」。Mable 在这里提到了一个重要的点,就是武力。当今的美元之所以是国际储蓄货币,就是因为自己有着强大的军事和金融实力,能够强迫国际上的大多数商品交易以美元结算。对 USDT、USDC 和 DAI 来说,3Crv 池就是它们在稳定币市场的核武器,任何稳定币想要做大做稳,都必须接入 3Crv 池,也就让这三巨头成为了加密领域的储蓄货币,把控住了市场上最大的流动性。

UST 想要解决流动性问题,何不直接成为那个给饭吃的人呢?于是前不久 UST 便联合 Frax 和 Redacted Cartel 一起建立了 4Crv 池,意在彻底取代 3Crv。关于 Curve War,律动在《Curve War 升级 CVX 之战,精彩的权力之争仍在继续》一文有详细的介绍,在这里你只需要知道,虽然任务艰巨,但这三者所持有的 CVX 加起来已超过了总量的 40%,想要推翻 3CRV 是有可能的。

4Crv 池由 UST、FXS、USDT 和 USDC 组成,仔细一看你就会发现,之前的 DAI 不见了,LFG 目的很明确,就是要杀死 DAI。在 UST 开始接受背书后,由加密资产背书的 DAI 某种程度上就变成了 UST 的直接竞争对手,通过挤掉 DAI 所占据的市值,UST 就更容易获得加密市场的储蓄地位,并为 Anchor 分担一些压力。当然,想要吃掉一个由 a16z 背书的稳定币巨头没有那么简单,但为了能让自己活下去,UST 就必须这么做。

公平地说,在接受背书和建立 4Crv 后,LFG 的确为 UST 找到了一个全新且正确的方向,但无论是背书还是流动性,LFG 的解决方案都只是一个开始,未来这些方案能不能见效依旧是个未知数。总而言之,UST 当前的路是从未有人走过的,要想走通,恐怕也只有 UST 能做到,选择在这个时候效仿 LUNA 抛弃的老路,是不太合适的。

去中心化和背书,算稳的诅咒

像 DAI 这样由加密资产背书的稳定币讲出了个一个很好的去中心化故事:法币背书始终存在着对手风险,一纸传票就有可能要了它的命,因此加密市场的确需要一个去中心化的稳定币。但对于算稳来说,去中心化还不是它最吸引人的地方。

算稳讲的故事,是让稳定币赛道更加民主化,让普通人更直接地吃到稳定币的红利。但不管是 IRON、BAC 这些倒在路上的革命烈士,还是 UST 这样大而不倒的土皇帝,似乎都没有逃开关于去中心化和背书的悖论。

纯粹的去中心化算稳,注定是一部希腊悲剧

由机构投资的稳定币巨头们养尊处优,享受着最好行业最好的资源,吃着市场最大的红利,而平民出身的算稳项目却一个接一个地死去。「朱门酒肉臭,路有冻死骨」,用这句诗来形容当前的稳定币赛道再合适不过了。

就在这个星期,USDC 发行公司 Circle 又宣布了新一轮 4 亿美元的融资,并与贝莱德结成了战略伙伴,进一步推广 USDC 在传统金融领域的应用场景。在 14 号,Circle 甚至还提交了在美国作为银行运营的申请。其实不管是之前的 Visa,还是现在的贝莱德,我们都会发现,对于传统机构来说,接受 USDC 这样的数字稳定币并不是一个困难的选择。

首先,USDC 100% 由美元背书,不存在抵押品价值折损的风险,其次 Circle 专门为 USDC 设置了开源 API 接口,为的就是方便企业和机构接入自己的生态。最关键的是,USDC 的发行是经过纽约金融服务部批准的,所谓「一纸传票」的顾虑多少有些杞人忧天。

相比之下,这也正是去中心化算稳最致命的问题,即无论在行业内外都很难得到大项目、大机构的应用支持。在相对保守的传统金融领域,没有人愿意接受一个完全没有背书的「空气资产」,而在利益为先加密市场,也同样不会有人在没有经济激励的情况下去承担没有必要的风险。

在这种情况下,你想要吸引用户,就必须给出更高的经济激励,而如果背后没有够强的资金实力,很容易就会崩盘。就拿 Anchor 来说,要不是因为那 20% 的 APY,恐怕也没有多少人愿意使用 UST,为了这个「营销广告」,LFG 烧掉的钱恐怕已足够养活好几个小型 DeFi 项目了。

其次,你还要依靠资本和团队为你找到更好的合作,获得更广的应用场景。想想看,如果是一个普通的算稳项目找到 Avalanche,然后说:「你把 AVAX 给我,我给你一个空气币」,Avalanche 真的就愿意接受吗?

「在稳定币这个事儿上,我认为团队 KYC 还是很有必要的。」这是杨民道在稳定币团队上的看法,我十分认同。无论是不是算稳,细数目前所有的大型稳定币,每一个都有强劲的团队在背后运作。团队的实名认证是对产品安全的一个承诺,当自己的算稳出现问题时,不能丢下丢下用户和项目不管。

去中心化是一个循序渐进的过程,因此在当前这个与稳定、安全紧密连接的赛道里,我们的确需要一点中心化,至少现在是这样。没有优秀的团队在前方冲锋、没有强劲的资本在背后烧钱,想要依靠自己拼出一条血路的算稳,恐怕只会成为又一部希腊悲剧。

算稳到底有没有前途?

购入 BTC 之后的 UST 成了稳定币赛道里的奇怪产物——一个使用背书机制的算稳。如今的 UST,和美元有了不少相似之处。

1971 年以前,使用金本位的美元更像是 DAI 或者 USDC,每张钞票都是由黄金背书的联储券,那时候「钱」这个概念就是指的黄金。但这个体系有一个问题,就是很容易没钱花,当黄金储蓄下降时,美联储的印钞能力就更加受限,或者更容易违约。越战后的美元就遇到了这种情况,所以尼克松立马宣布美元与黄金脱钩,从这以后美元就进入了 Petro-dollar 时代,「钱」的概念也就改变了。

美元脱钩后,美联储就成了一台真正的印钞机,美国也不用再愁没钱花的问题了。但为了防止通胀的问题,美元就必须找到足够大的流动性和应用市场,因此如今美元的背书,就变成了强大的军事和金融实力,也就是 Mable Jiang 提到的「武力」。

所以算稳不用背书的说法其实是不现实的,就像杨民道说的那样:「从超额到足额、从零抵押到有部分抵押的路都是可以的,条条路通罗马,但重点在于找到自己的流动性背书」。没有流动性作背书,任何算稳都是跑不通的。

在「绑架」BTC 和 Curve 后,UST 似乎找到了自己的核武器,但要知道这种操作不是谁都能完成的。那对于普通的算稳来说,难道就真的没有别的出路了吗?

其实算稳不算稳,并不是一个非此即彼的问题。像 UST 这样结合算稳与传统稳定币的优势,也并不见得是件坏事。算稳高效的锚定速率,以及它的双币机制对于当前的加密市场而言的确有它的可取之处,能够让协议的 Token 具备更好的价值捕获能力,重点就在于为其找到明确的市场定位。

就比如律动在《THORchain 的无清算借贷,可能是改变 DeFi 的王牌》中提到的 THOR.USD,它的定位就非常明确,与 RUNE 挂钩、由 THORchain 上的 LP Token 作抵押,专门为提供无清算贷款而设计。又比如 MIM 这样用生息资产做抵押的稳定币,就是专为提高资金利用率而生。但如果 NEAR 单纯为了改变自己的 Token 经济模型,或者「拉动生态发展」而推出一个定位不明确的算稳,恐怕是不可取的。

归根结底,不管是不是算稳,我们都必须认清楚,自己手中的稳定币,究竟是谁在为你背书?

7*24小时快讯

热门资讯

最新活动